Stimulus Ekonomi Amerika $1.9 trilyun, Begini Dampaknya ke Indonesia

Pada tanggal 14 Februari 2021, Presiden Amerika Serikat (AS), Joe Biden, menyerahkan proposal stimulus ekonomi ke Kongres untuk disetujui oleh Senate dan House of Representative (semacam MPR dan DPR kalau di Indonesia), senilai $1.9 trilyun, yang diberi nama American Rescue Plan Act of 2021. Stimulus ini pada intinya berupa bantuan bagi masyarakat menengah kebawah, dalam bentuk kompensasi kehilangan pekerjaan, bantuan tunai sebesar $1,400 untuk individu dengan kriteria tertentu, bantuan untuk membeli makanan dan kebutuhan pokok (food stamp), potongan pajak, bantuan usaha kecil, bantuan biaya pendidikan, dan seterusnya, sampai bantuan untuk bayar kos/kontrakan juga ada. Kemudian setelah melewati perdebatan sengit dan banyak revisi, pada tanggal 10 Maret, Kongres akhirnya menyetujui draft final Undang-Undang stimulus diatas, dan diperkirakan akan ditanda tangani oleh Presiden Biden pada tanggal 12 Maret 2021.

***

Jadwal Kelas Online/Webinar Value Investing, Sabtu 20 Maret 2021, pukul 09.00 WIB, dengan pemateri Teguh Hidayat. Untuk mendaftar maka bisa klik disini.

***

Dan menurut Columbia University's Center on Poverty and Social Policy, stimulus ini bisa mengurangi tingkat kemiskinan di AS hingga sepertiganya. Termasuk bagi keluarga dengan penghasilan kurang dari $25,000 per tahun, maka pendapatan mereka akan naik hingga 20 – 35%. Sedangkan bagi keluarga kelas menengah dengan penghasilan kurang dari $91,000 per tahun, maka mereka juga akan ikut diuntungkan. Demikian seterusnya.

Tinggal pertanyaannya, dari mana uang sebesar $1.9 trilyun tersebut? Jika uangnya berasal dari aksi ‘cetak duit’ oleh bank sentral AS, Federal Reserve (The Fed), maka bukankah itu bisa menyebabkan inflasi dan penurunan nilai mata uang US Dollar itu sendiri? Kemudian apakah stimulus ekonomi diatas, yang sudah merupakan stimulus ketiga sejak AS dilanda resesi karena pandemi Covid-19, itu juga berhubungan dengan indeks S&P500, Dow Jones, dan Nasdaq yang terus saja naik? Untuk itu mari kita pelajari lagi kronologisnya sejak resesi ekonomi karena pandemi ini mulai terjadi, pada Maret 2020 lalu.

Sebelum pandemi, pada tahun 2019, ekonomi AS berada dalam kondisi prima: Ekonomi tumbuh +2% per tahun, inflasi stabil di 2% per tahun, dan tingkat pengangguran bahkan sempat dibawah 4%, yang merupakan catatan terbaik sejak tahun 1970-an. Namun pada pertengahan 2020, yakni beberapa bulan setelah Pemerintah memberlakukan lockdown dst untuk mencegah penyebaran Covid-19, maka kondisinya berbalik 180 derajat: Ekonomi anjlok -9.0%, inflasi turun menjadi 0.1%, bahkan hampir saja minus (catatan: Inflasi yang terlalu tinggi tidak baik untuk ekonomi dimana itu menunjukkan penurunan nilai mata uang, tapi inflasi yang terlalu rendah atau minus juga tidak baik karena menunjukkan penurunan daya beli masyarakat), dan pengangguran meroket ke level 14.8%.

Merespon kondisi diatas, dan bahkan sebelum data ekonomi yang menunjukkan Amerika resesi dirilis, Pemerintah AS langsung meluncurkan stimulus $2.2 trilyun dengan nama Coronavirus Aid, Relief, and Economic Security Act, disingkat CARES Act, yang ditanda tangani oleh Presiden Donald Trump pada tanggal 27 Maret 2020, yang pada intinya membantu masyarakat menengah kebawah untuk bisa bertahan hidup meskipun tidak bekerja. Ketika itu banyak prediksi yang menyebut bahwa, kalau saja Pemerintah tidak turun tangan untuk mengatasi resesi, maka pertumbuhan ekonomi AS bisa anjlok hingga -24%, dan pengangguran juga mencapai 20%, dimana itu akan menjadi catatan yang mengalahkan rekor great depression di tahun 1930-an sekalipun (yang sampai hari ini masih diingat sebagai krisis terbesar dalam sejarah ekonomi modern). Namun entah karena dampak stimulus tersebut, atau karena faktor lain, maka seperti disebut diatas, ekonomi AS hanya drop -9.0% saja, lalu kemudian membaik lagi di dua kuartal berikutnya, hingga akhirnya ekonomi AS secara keseluruhan hanya turun -2.4% di sepanjang tahun 2020.

Tapi mungkin karena angkanya masih negatif itulah, maka Pemerintah AS bersama-sama dengan Kongres kemudian menyetujui paket stimulus kedua senilai $2.3 trilyun, dengan nama Consolidate Appropriations Act, 2021, yang ditanda tangani Presiden Trump pada tanggal 27 Desember 2020. Nah, sebenarnya untuk stimulus kedua ini, Presiden Trump sendiri berkomentar bahwa itu ‘pemborosan yang tidak diperlukan’. Tapi karena Kongres sudah menyetujuinya, maka Presiden akhirnya tetap tanda tangan.

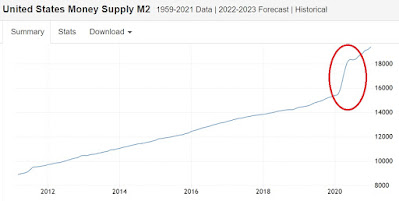

Dan yang terbaru, pada Maret 2021 ini, Pemerintah AS dibawah pimpinan Presiden yang baru, Joe Biden, kembali meluncurkan stimulus ketiga senilai $1.9 trilyun. Sehingga selama pandemi, Pemerintah AS totalnya meluncurkan stimulus tidak kurang dari $6.4 trilyun! Yang merupakan rekor stimulus terbesar tidak hanya dalam sejarah AS, tapi juga sejarah ekonomi dunia. Sebagai perbandingan, pada krisis 2008, Pemerintah AS hanya meluncurkan dua paket stimulus senilai masing-masing $152 dan $831 milyar, atau totalnya tidak sampai $1 trilyun, untuk pemulihan ekonomi. Imbasnya, jumlah total uang Dollar yang beredar di AS (dan juga seluruh dunia) melonjak tajam dari $15.4 trilyun di awal tahun 2020, hingga terakhir sudah tembus $19.4 trilyun. Dan masih akan terus naik. Nah sebenarnya, jumlah uang Dollar memang selalu meningkat dari waktu ke waktu, seiring dengan aksi cetak Dollar oleh The Fed untuk menopang pertumbuhan ekonomi AS itu sendiri (catat: Peningkatan jumlah uang Dollar tidak akan menimbulkan inflasi selama itu dibarengi dengan pertumbuhan ekonomi/kenaikan GDP AS). Tapi seperti yang bisa anda lihat disini, maka sebelum tahun 2020, peningkatan jumlah Dollar beredar ini terbilang normal dan stabil, yakni dari $5 trilyun pada tahun 2000 hingga tembus $15 trilyun pada tahun 2020. Termasuk ketika terjadi krisis 2008, maka money supply ini tidak melonjak signifikan, melainkan tetap naik secara wajar seperti tahun-tahun sebelumnya.

|

| Peningkatan money supply di AS. Perhatikan bahwa meski angkanya terus naik, tapi barulah di tahun 2020, kenaikannya jauh lebih tinggi dibanding tahun-tahun sebelumnya |

Tapi karena stimulus-stimulus itu tadi, plus The Fed juga punya programnya sendiri dalam bentuk pinjaman ke lembaga keuangan/perusahaan-perusahaan agar mereka tidak sampai bangkrut, maka hanya setahun setelah terjadi krisis karena pandemi Covid-19, jumlah Dollar beredar sudah nyaris tembus $20 trilyun, dan itu terjadi ketika GDP Amerika sedang turun dan belum tentu akan naik lagi di tahun 2021 ini. Sudah tentu, kondisi ini bukannya tanpa konsekuensi. Menurut Charlie Munger, co-chairman Berkshire Hathaway, Amerika akan mengalami perlambatan pertumbuhan ekonomi yang signifikan dalam satu dekade ke depan, sama seperti yang dialami oleh Jepang pada dekade 1990-an dimana GDP-nya stagnan dan justru cenderung turun, yang kemudian dikenal sebagai Japan’ lost decade.

Pendapat saya tentang stimulus jumbo diatas

Sejak awal, terjadinya krisis mulai bulan Maret 2020 lalu itu bukan karena penyebab yang sama seperti krisis-krisis sebelumnya, yakni meningkatnya utang di kalangan pengusaha/investor hingga ke satu titik dimana jika ada satu pihak tertentu yang gagal membayar utangnya, maka itu akan merembet ke pihak-pihak lain yang juga ikut gagal bayar, hingga pihak bank dan lembaga keuangan lainnya ikut kolaps. Pada tahun 2008, spekulasi yang berlebihan pada kredit properti menyebabkan bubble di sektor properti itu sendiri, dimana ketika bubble itu akhirnya meletus, yakni ketika ada orang yang tidak bisa membayar cicilan rumahnya, maka langsung imbasnya kemana-mana, dan akhirnya menyebabkan krisis. Waktu krismon 1998 di Indonesia juga penyebabnya sama: Para konglomerat mengambil utang gila-gilaan dalam mata uang Dollar untuk mengembangkan usahanya, dimana ketika Rupiah kemudian melemah terhadap Dollar, maka jadilah mereka gagal bayar hingga perusahaannya pada bangkrut, dan akhirnya terjadi krisis.

Dan kalau krisisnya seperti tahun 1998 dan 2008 diatas, maka pemerintah bisa mengambil utang, entah itu dari luar negeri atau dari bank sentral-nya sendiri (dalam bentuk cetak duit), lalu dananya disalurkan ke masyarakat (dalam bentuk bantuan sosial) dan juga perusahaan (dalam bentuk pinjaman baru, sehingga mereka tidak jadi bangkrut). Masyarakat kemudian bisa membelanjakan uang yang mereka terima, sehingga pasar, supermarket dll kembali ‘hidup’, dan perusahaan termasuk usaha kecil bisa kembali membuka dan menjalankan usaha, dan dari situ mereka pelan-pelan melunasi utangnya. Sedangkan bagi Pemerintah, menggeliatnya kembali aktivitas ekonomi akan menaikkan pendapatan pajak, sehingga Pemerintah juga bisa melunasi utangnya di masa krisis. Pada tahun 1998, karena kurs Rupiah ketika itu kelewat rendah, maka Pemerintah RI tidak bisa menyuruh BI untuk cetak Rupiah baru, melainkan terpaksa mengambil utang dari international monetary fund atau IMF. Dan pada tahun 2003, utang tersebut sudah dilunasi.

Okay, lalu bagaimana dengan krisis 2020? Nah, sejak awal krisis ini terjadi ketika orang-orang tidak bisa keluar rumah, untuk bekerja dan beraktivitas seperti biasa, dan ketika tempat-tempat usaha/toko dipaksa tutup karena lockdown. Ketika hal itu terjadi di seluruh penjuru negeri, maka otomatis terjadi krisis. Masalahnya, dalam kasus krisis 2008 misalnya, maka ketika ada pemikik toko di Amerika yang gagal bayar utang dan (hampir) bangkrut, tapi setelah menerima dana talangan dari pemerintah, maka dia bisa pelan-pelan membangun usahanya lagi, dan ekonomi kemudian tumbuh lagi.

Tapi ketika yang terjadi adalah lockdown, dimana aktivitas orang-orang tetap dibatasi, dilarang keluar rumah kecuali sangat penting, dan usaha-usaha tertentu juga tidak bisa beroperasi penuh 100% karena protokol kesehatan, maka bagaimana jadinya ketika orang-orang ini menerima duit gratis dari Pemerintah? Maka, alih-alih untuk modal membuka tokonya kembali, mereka mungkin malah menggunakannya buat beli saham, atau bitcoin! Yup, karena untuk buka toko maka harus ikut protokol kesehatan bla bla bla. Sedangkan kalau anda mau beli saham, maka tinggal klik saja tombol buy di ponsel. Praktis! Tapi Pak Teguh, bukankah yang menerima stimulus ini adalah masyarakat menengah kebawah, yang bisa dipastikan akan menggunakan uangnya untuk beli makanan dan kebutuhan pokok lainnya? Benar, tapi coba perhatikan lagi bahwa pada akhirnya, para juragan pemilik toko makanan/supermarket lah yang akan menerima uang stimulus tersebut. Lalu apakah mereka akan menggunakan uangnya untuk merekrut karyawan dan membuka toko baru, misalnya? Hell no! Selama prokes masih ada, maka usaha riil apapun tidak akan menghasilkan keuntungan yang optimal. Jadi mending beli saham Tesla saja.

Karena itulah, dan penulis yakin bahwa para pembuat kebijakan di AS juga menyadari hal ini, yakni bahwa tak peduli sebesar apapun stimulus yang diberikan maka ekonomi tetap tidak akan pulih, karena kunci utamanya sebenarnya terletak di pengendalian pandemi, bukan di stimulus-nya. Hal ini juga terlihat dari inflasi AS yang sampai Februari 2021 masih dibawah 2%, tepatnya 1.7%, tak peduli meski Pemerintah sudah jor-joran memberikan stimulus (karena 'inflasi' itu justru terjadi di pasar saham!). Kemudian terkait tingkat pengangguran, maka meski sempat melonjak hingga 14.8% pada April 2020, tapi per Februari 2021 angkanya sudah turun lagi menjadi 6.2%, dimana meski mungkin stimulus ekonomi dari Pemerintah turut membantu masyarakat untuk kembali memperoleh pekerjaan, tapi penyebab utamanya adalah pelonggaran lockdown dimana masyarakat tidak lagi dipaksa berdiam diri di rumah, melainkan sudah boleh bekerja/buka warung lagi tapi dengan protokol kesehatan. Unfortunately, selama peraturan lockdown ini belum benar-benar dihapus sama sekali, dan sebelum orang-orang bisa kembali bekerja secara normal seperti sebelum pandemi, maka stimulus sebesar apapun tidak akan berdampak lebih lanjut terhadap ekonomi riil, melainkan hanya akan menaikkan harga aset-aset keuangan termasuk saham.

Pandemi Selesai + Stimulus Dicabut = Market crash?

Anyway, faktanya adalah stimulus jumbo diatas sudah ketok palu, dan memang Dow Jones sendiri sudah meresponnya dengan kembali break new high di level 32,000-an, dan mungkin masih akan lanjut naik. Dan di Amerika sendiri, seiring dengan progress vaksinasi Covid-19 yang terbilang sangat cepat, dimana data terakhir menunjukkan bahwa 28 dari 100 warga AS sudah menerima vaksin, maka beberapa negara bagian sudah tidak lagi mewajibkan penggunaan masker, dan orang-orang sudah diizinkan untuk berkerumun. Life is slowly returning to (old) normal, tapi penulis kira ini justru akan menjadi kabar buruk untuk Wallstreet. Kenapa?

Karena, perhatikan. Diatas sudah dijelaskan bahwa, karena pembatasan aktivitas ekonomi menyebabkan orang-orang belum bisa bekerja secara normal, maka sebagian (atau sebagian besar) stimulus yang diberikan pemerintah masuknya bukan ke sektor riil melainkan instrumen keuangan, dan ini juga yang menjelaskan kenapa bitcoin bisa melejit seperti itu, karena duit Dollar baru ini perlu ‘rumah baru’ diluar instrumen tradisional seperti deposito, surat utang negara, dan saham.

Tapi ketika sekarang ini pandemi corona tinggal hitungan bulan untuk selesai sama sekali, dan aktivitas ekonomi bisa kembali berjalan 100%, maka para pengusaha akan kembali menggunakan tabungan mereka termasuk ‘tabungan di saham’ untuk usaha riil. Yup, kalau penulis sendiri adalah warga Amerika yang punya usaha restoran, yang karena pandemi maka saya terpaksa menutup beberapa unit restoran/hanya melayani take away, dan menggunakan dana nganggur (yang seharusnya untuk operasional resto) untuk beli saham Amazon, Apple, dst, maka sekarang sudah waktunya untuk menjual saham-saham tersebut, dan menggunakan uangnya untuk membuka layanan dine in, dan merekrut pegawai. Dan jika hal ini dilakukan oleh banyak investor sekaligus, maka Dow akan pelan-pelan turun lagi.

Kemudian ketika nanti ekonomi AS akhirnya kembali tumbuh +2% seperti sebelum pandemi, then that’s it: Pemerintah AS mungkin akan mengumumkan bahwa tidak ada stimulus baru, dan Jerome Powell juga mengumumkan bahwa The Fed akan kembali menaikkan suku bunga, yang itu artinya akan menurunkan money supply. Kondisi ini disebut taper tantrum, yakni kondisi dimana Pemerintah akan tidak lagi berusaha menstimulus ekonomi. Pada saat itulah Dow akan anjlok, tapi mungkin dengan penurunan yang tidak terlalu signifikan, karena disisi lain investor akan juga melihat fakta bahwa ekonomi sudah pulih. Kemudian seiring dengan berlanjutnya perpindahan uang Dollar dari pasar finansial ke sektor riil, maka Wallstreet akan masuk ke periode stagnan dalam jangka panjang, meski tidak akan sampai terjadi market crash lagi seperti Maret 2020 lalu (atau market crash itu tetap terjadi/Dow anjlok misalnya ke 24,000, tapi langsung naik lagi karena faktanya, ekonomi sudah tidak lagi krisis). Kalau kita ambil contoh Jepang, maka bubble pasar sahamnya yang terjadi pada tahun 1980 – 1990, dimana indeks Nikkei terbang dari 6,000-an hingga hampir tembus 40,000 dalam 10 tahun, itu meletus pada tahun 1989 – 1990 setelah Bank of Japan menaikkan suku bunga dari 2.5 menjadi 6.0%. Nah, sejak Maret 2021 lalu sampai hari ini, suku bunga The Fed adalah 0.25%, yang memang sengaja diturunkan dari 2.5% pada tahun 2019 lalu, sebagai respons atas resesi karena pandemi. Tapi jika nanti Opa Powell sudah menganggap bahwa ekonomi sudah fully recover, maka suku bunga ini akan mulai dinaikkan kembali, dan pada saat itulah periode stagnan Wallstreet akan dimulai.

Kemudian kalau kita sekali lagi membandingkan krisis 2020 dengan 2008, maka pada tahun 2007, Dow Jones sempat menembus 14,200 sebagai all time high-nya, sebelum kemudian anjlok karena krisis, dan baru tembus 14,000-an lagi pada tahun 2013, yakni ketika ekonomi sudah benar-benar recover (catatan: Pertumbuhan GDP AS sempat minus di tahun 2009, tapi sudah positif lagi di tahun 2010-nya). Sedangkan pada tahun 2020, Dow juga anjlok dari 29,000-an hingga 18,000-an, tapi tidak sampai setahun kemudian dia sudah cetak new high lagi, karena itu tadi: The Fed banyak mencetak Dollar baru yang sayangnya tidak masuk ke sektor riil, melainkan ke pasar saham. Hasilnya, ekonomi AS sampai hari ini masih minus, tapi Wallstreet sudah bubble lagi. Tapi ini justru berarti bahwa, ketika nanti ekonomi akhirnya kembali tumbuh positif, maka giliran Dow/S&P/Nasdaq yang bakal drop, atau minimal stagnan, yakni karena arus uang masuk ke pasar modal akan berhenti, karena beralih ke sektor/usaha riil.

Okay Pak Teguh, tapi tulisan diatas belum menjawab pertanyaannya: Apakah dengan demikian Dollar akan melemah terhadap Rupiah? Jika Dow pada akhirnya tidak akan drop lagi seperti Maret 2020 karena intervensi terus menerus oleh The Fed, maka berarti kita juga sudah tidak perlu lagi khawatir, dan bisa belanja saham lagi? Kemudian apakah kondisi yang dialami Dollar, dimana jumlah uang yang beredar meningkat sangat signifikan, juga dialami oleh Rupiah, dan itu juga bisa bikin ekonomi kita stagnan dalam jangka panjang?

Tapi karena ulasannya sudah cukup panjang, maka part 2 dari artikel

diatas akan diposting minggu depan. Dan sebelum itu, silahkan anda berikan

komentar/analisa anda terkait arah IHSG untuk tahun 2021 ini, terkait dengan

stimulus AS senilai $1.9 trilyun diatas.

***

Jadwal Kelas Online/Webinar Value Investing, Sabtu 20 Maret 2021, pukul 09.00 WIB, dengan pemateri Teguh Hidayat. Untuk mendaftar maka bisa klik disini.

Komentar

Untuk sementara ini, tinggal pantau inflasi US aja. Tapi selama pertumbuhan ekonomi kita kuat dan pembenahan banyak terjadi di mana2, setiap koreksi rupiah/saham karena kenaikan interest rate US, mestinya sifatnya hanya sebentar saja. Jadi, semua tergantung dari kedua negara. Indonesia harus cepat2 menggalakan ekonomi melalui investment banyak2 supaya kekebalan terhadap taper tantrum lebih cepat terealisasi.

Saya menunggu artikel selanjutnya pak, Terima kasih atas sharingnya

Akibatnya nilai rupiah bertahan bahkan berhasil menguat trhdp dollar.

Tp ujian sesungguhnya adalah ketika ekonomi amerika pulih lebih cepat dari Indonesia, dan dilakukan penghentian stimulus / taper tantrum.

Saat itu bisa jadi rupiah keok. Dan dana asing kembali ke amerika.

Kita tunggu penjelasan pak Teguh selanjutnya.

Terima kasih ulasannya pak Teguh.. Benar2 menjelaskan secara gamblang..