Rupiah Menguat??

Setelah sebelumnya

melemah terus, dalam seminggu terakhir Rupiah tiba-tiba saja menguat terhadap

US Dollar dimana hingga ketika artikel ini ditulis, posisinya sudah dibawah

level psikologis Rp15,000, tepatnya Rp14,632. Praktis, pasar pun segera

meresponnya dengan positif dimana kemarin IHSG kembali naik hingga hampir saja

tembus 6,000 lagi. Pertanyaannya tentu, penguatan Rupiah ini cuma sementara

atau untuk seterusnya? Dan sebenarnya faktor-faktor apa saja sih yang membuat

Rupiah menguat atau melemah?

|

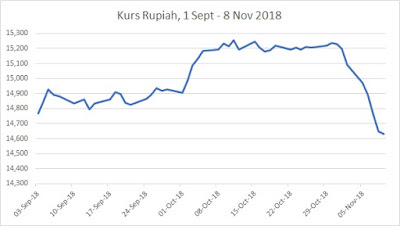

| Pergerakan Rupiah sejak 1 Sept 2018 sampai sekarang. Sumber: Bank Indonesia |

Seperti halnya

saham, secara umum ada dua kelompok faktor yang mempengaruhi nilai tukar Rupiah

terhadap USD, yakni faktor jangka panjang, dan faktor jangka pendek. Untuk

faktor-faktor jangka panjang, seperti dikutip dari Wikipedia, adalah sebagai

berikut:

Pertama, neraca pembayaran, alias transaksi jual

beli yang dilakukan orang-orang, organisasi dan perusahaan, hingga Pemerintah

di Indonesia dengan negara-negara lainnya di seluruh dunia, termasuk didalamnya

neraca ekspor impor. Simpelnya jika Indonesia lebih banyak mengimpor ketimbang

mengekspor produk dan jasa, maka Rupiah akan melemah. However, defisit neraca

ekspor impor tidak selalu melemahkan Rupiah, karena itu baru satu dari sekian

banyak faktor yang mempengaruhi neraca pembayaran. Contohnya, jika jumlah

wisatawan mancanegara di Indonesia meningkat, maka itu akan meningkatkan

permintaan terhadap mata uang Rupiah (karena wisatawan ini ya harus transaksi

jual beli pake Rupiah ketika mereka berada di Indonesia), dan itu bisa mendorong

neraca pembayaran menjadi surplus.

Kedua, tingkat suku bunga, atau dalam hal ini BI

Rate, dimana jika BI Rate naik maka tingkat bunga di Indonesia

secara umum akan naik, termasuk bunga obligasi, deposito dll juga ikut naik,

dan itu bisa menarik minat investor dari luar negeri untuk menginvestasikan

dana mereka disini, yang otomatis meningkatkan permintaan terhadap Rupiah.

Ketiga, inflasi. Ketika terjadi inflasi maka

itu menunjukkan bahwa purchasing power Rupiah melemah, dimana

harga-harga barang didalam negeri akan tampak naik, padahal sebenarnya itu

karena nilai Rupiah yang turun. Dan jika pada satu waktu inflasi di Indonesia

lebih tinggi dibanding di Amerika Serikat (AS), maka Rupiah otomatis akan

melemah. Di artikel

ini penulis sudah jelaskan bahwa salah satu penyebab Rupiah dalam

jangka panjang terus turun terhadap USD, adalah karena inflasi disini hampir

selalu jauh lebih tinggi dibanding di AS, setiap tahunnya.

Keempat, kebijakan fiskal dan moneter, alias

tingkat pendapatan serta belanja pemerintah, dimana jika angkanya defisit

(pengeluaran lebih besar dibanding penerimaan pajak) maka itu juga bisa

melemahkan Rupiah. Tapi disisi lain jika Pemerintah mengetatkan/menurunkan

anggaran belanja, atau menaikkan tarif pajak dalam rangka agar APBN menjadi

surplus, maka itu bisa melambatkan perputaran roda ekonomi, dan ujungnya bisa

melemahkan Rupiah juga. Jadi dalam hal ini yang penting bukan surplus atau

defisitnya, melainkan bagaimana agar kebijakan fiskal ini bisa seimbang dalam

jangka panjang, alias gak defisit terus menerus, dan sebaliknya gak surplus

terus menerus.

Kelima, intervensi pemerintah. Seperti halnya

saham, Rupiah bisa juga fluktuatif, alias naik atau turun secara tajam dalam

waktu singkat karena faktor-faktor non fundamental seperti adanya aksi spekulan

domestik yang memborong USD, sehingga Rupiah melemah meski ekonomi dalam negeri

sejatinya baik-baik saja. Dalam hal ini Pemerintah melalui Bank Indonesia (BI)

atau organisasi lainnya bisa melakukan intervensi dengan membeli kembali Rupiah

di pasar, sehingga harapannya Rupiah kembali menguat. Pada negara tertentu,

termasuk di Indonesia, intervensi pemerintah ini bisa dilakukan secara terus

menerus dalam jangka panjang.

Dan keenam,

sekaligus yang paling penting, adalah kondisi

fundamental ekonomi dalam negeri. Simpelnya kalau terjadi krisis maka

Rupiah otomatis akan melemah, dan sebaliknya kalau ekonomi lagi bagus-bagusnya

dimana usaha lancar, orang-orang mudah memperoleh pekerjaan dst, maka Rupiah

juga akan menguat.

Faktor Jangka Pendek

Nah, itu diatas

adalah faktor-faktor jangka panjang. Terus bagaimana dengan faktor-faktor

jangka pendeknya? Ya simply berdasarkan hukum supply and demand, dimana

Rupiah bisa menguat kalau permintaan terhadap Rupiah meningkat, demikian

sebaliknya, dimana faktor supply and

demand ini bisa berubah setiap saat. Contohnya itu tadi: Jika ada spekulan

yang memborong USD, maka Rupiah bisa melemah untuk sesaat, tapi sebesar apapun

modal si spekulan ini maka tetap saja dia tidak bisa terus menerus membeli USD,

sehingga Rupiah bisa langsung menguat lagi. Ketika mata uang negara lain seperti

Turki, Argentina dst melemah terhadap USD, maka secara psikologis itu juga bisa

membuat investor yang memegang Rupiah menjadi khawatir (karena Indonesia adalah

juga emerging market), sehingga mereka buru-buru menukarnya dengan USD,

dan nilai Rupiah turun. Tapi ketika mata uang negara lain tersebut kembali

menguat, maka rupiah juga akan ikut menguat.

Dan ketika terjadi

perubahan cepat antara supply and demand, maka Rupiah bisa menjadi sangat

fluktuatif: Tiba-tiba melemah, tapi tapi tak lama kemudian menguat lagi. Nah,

seperti halnya saham, maka ketika harga suatu saham fluktuatif maka itu disukai

akan oleh para trader/spekulan (yang berharap bisa dapet profit cepat) tapi

tidak disukai oleh investor jangka panjang, maka demikian pula jika nilai tukar

Rupiah fluktuatif, itu tidak akan disukai oleh pengusaha, karena mereka jadinya

pusing ketika menghitung harga jual produk dan biaya produksi, terutama jika

bisnisnya berhubungan dengan ekspor impor. Dalam hal inilah intervensi kemudian

Pemerintah menjadi penting agar Rupiah menjadi stabil, tapi terkadang dengan

adanya intervensi sekalipun, fluktuasi itu tetap terjadi.

Proyeksi Kurs Rupiah

Kedepannya

Tapi mau Rupiah naik

atau turun kaya gimana, pada akhirnya dia akan mengikuti fundamental

ekonomi makro. Dan kabar baiknya, dari faktor-faktor jangka panjang yang mempengaruhi

nilai tukar Rupiah, kesemuanya menunjukkan bahwa, yes, Rupiah memang normalnya

melemah terhadap USD, tapi seharusnya tidak akan sampai bernasib seperti Turkish

Lira yang nilai tukarnya terhadap Dollar jeblok hingga separuhnya (sedangkan

pelemahan Rupiah sepanjang 2018 ini baru sekitar 10%). You see, ‘current

account’ atau transaksi berjalan Indonesia, yang merupakan komponen dari neraca

pembayaran, memang defisit sejak tahun 2012 lalu, salah satunya karena defisit neraca ekspor impor, namun angkanya hanya -1.7%,

dibanding -5.5% milik negara Turki. Untuk BI Rate, angkanya juga turun terus

sejak tahun 2009 hingga mencapai titik terendahnya dalam sejarah yakni 4.25% di

tahun 2017, tapi belakangan dinaikkan lagi ke level 5.75% agar investor asing kembali

tertarik investasi disini, dan sejauh ini dampaknya cukup terasa: Asing mulai

masuk lagi, dan Rupiah turut menguat. Kenaikan suku bunga biasanya bisa berdampak

negatif terhadap inflasi (baca lagi hubungan antara BI Rate, inflasi, dan pertumbuhan

ekonomi di artikel ini), sehingga ujungnya Rupiah bisa tetap melemah lagi,

namun inflasi Indonesia sampai saat ini masih stabil di angka 3.16%, lebih

rendah dibanding rata-rata inflasi Indonesia dalam 10 tahun terakhir yang

mencapai 6 – 7%, dan juga jauh lebih rendah dibanding inflasi Turki yang

mencapai 25.2% (jadi kenaikan BI Rate masih aman).

Lalu soal kebijakan

fiskal, APBN Indonesia sudah defisit lebih dari -2% sejak tahun 2013 (sebelumnya

defisit juga, tapi rata-rata hanya 0 – 1%), dan ini mungkin turut melemahkan

Rupiah karena untuk menutup defisit tersebut, Pemerintah mengambil utang luar

negeri sehingga otomatis membeli Dollar (rasio debt to GDP Indonesia

naik dari 23.0% di tahun 2012, menjadi 28.7% di tahun 2017). Kemudian soal intervensi

Pemerintah, maka beberapa waktu lalu ketika Rupiah untuk pertama kalinya kembali

tembus diatas Rp15,000 per USD, maka Kementerian Keuangan dll terbilang cepat

tanggap dengan segera meluncurkan paket kebijakan pembatasan impor dll, dan itu

juga berpengaruh positif terhadap Rupiah. Dan terakhir, kondisi ekonomi dalam

negeri, dimana itu bisa dilihat dari angka pertumbuhan ekonomi, juga stabil di

kisaran 5 – 5.2%. Angka 5% ini mungkin tampak kurang mengesankan, mengingat

pada tahun 2011 lalu Indonesia pernah mencatat pertumbuhan ekonomi sampai 6%,

tapi perlu dilihat pula bahwa GDP nasional ketika itu masih US$ 750-an milyar,

sedangkan saat ini GDP nasional sudah tembus US$ 1 trilyun. Yang itu berarti, ketika saat ini pertumbuhan

ekonomi tercatat 5%, maka GDP bertambah US$ 50 milyar, atau masih sedikit lebih

besar dibanding ketika pada tahun 2011, pertumbuhan ekonomi tercatat 6%, dimana

GDP hanya bertambah US$ 45 milyar.

Kesimpulannya,

beberapa faktor seperti defisit APBN dan defisit current account memang

berpengaruh negatif terhadap Rupiah, namun faktor-faktor lainnya menunjukkan

bahwa ekonomi kita masih aman. Sehingga sekali lagi, yep, Rupiah normalnya

harus melemah, tapi pelemahannya tidak

akan signifikan, apalagi sampai kejadian seperti tahun 1998. Dan itu

berarti, jika sewaktu-waktu Rupiah kumat lagi dengan terjun bebas ke 15,000

atau bahkan 16,000 sekalipun (karena faktor jangka pendek supply and demand tadi),

tapi pada akhirnya ya dia akan menguat lagi. Untuk bisa balik lagi ke level 12,000

– 13,000 mungkin agak berat karena diatas kita sudah menyebutkan beberapa

faktor yang membuat Rupiah melemah, tapi jika kita katakan bahwa Rupiah

kedepannya akan stabil di 14,000-an, maka itu adalah proyeksi yang realistis.

Nah, jadi ketika

semingguan ini Rupiah menguat lagi, maka itu seperti mengkonfirmasi bahwa, yep,

posisi Rupiah saat ini sudah cukup rendah, dan seharusnya gak akan melemah

lebih lanjut. Rupiah tentunya masih bisa melemah lagi sesekali karena fluktuasi

jangka pendek, salah satunya jika nanti ramai lagi isu perang dagang bla bla

bla, tapi selama tidak ada perubahan

berarti terhadap fundamental ekonomi makro, maka seperti yang sudah penulis

sampaikan di artikel

bulan September 2018, seharusnya tidak sulit bagi Pemerintah untuk menjaga agar

Rupiah, dalam jangka panjang, tetap bertahan di level sekarang.

Okay Pak Teguh, jadi

saham-saham apa saja yang diuntungkan oleh penguatan atau pelemahan Rupiah ini?

Lalu bagaimana juga pengaruhnya ke IHSG? Well, karena artikelnya sudah cukup

panjang, maka silahkan temen-temen yang lain bantu menjawab.

Untuk artikel minggu depan kita akan membahas rencana BEI untuk menyesuaikan bobot pengaruh dari pergerakan tiap-tiap saham anggota LQ45 terhadap naik turunnya indeks LQ45 itu sendiri, dan apa pengaruhnya terhadap saham yang bobotnya dinaikkan, ataupun diturunkan.

Untuk artikel minggu depan kita akan membahas rencana BEI untuk menyesuaikan bobot pengaruh dari pergerakan tiap-tiap saham anggota LQ45 terhadap naik turunnya indeks LQ45 itu sendiri, dan apa pengaruhnya terhadap saham yang bobotnya dinaikkan, ataupun diturunkan.

Ebook Kumpulan Analisa 30 Saham Pilihan Edisi

Kuartal III 2018 sudah terbit! Anda bisa memperolehnya

disini.

Jadwal seminar Value Investing, Jakarta, Sabtu & Minggu, 1 - 2 Desember 2018. Keterangan selengkapnya baca disini.

Jadwal seminar Value Investing, Jakarta, Sabtu & Minggu, 1 - 2 Desember 2018. Keterangan selengkapnya baca disini.

Follow/lihat foto-foto penulis di Instagram, klik 'View on Instagram' dibawah ini:

Komentar