Penurunan Dow Jones & Pengaruhnya ke IHSG

Setelah sebelumnya

cenderung naik terus, Dow Jones Industrial Average (DJIA), seperti yang anda

ketahui, sejak awal Februari kemarin mulai bergerak turun hingga sempat ditutup

di posisi 23,860, atau drop 10.3%

dari posisi tertingginya yakni 26,616. Secara teori, jika indeks saham turun

hingga 10% dari level tertingginya, maka artinya pasar saham di negara yang

bersangkutan ‘resmi’ memasuki periode koreksi/bearish. Dan berhubung

yang turun adalah Dow dkk (S&P500 dan Nasdaq juga turun), yang notabene

merupakan benchmark dari pergerakan bursa saham global, maka

pertanyaannya sekarang, bagaimana pengaruh penurunan DJIA ini terhadap IHSG?

Tapi sebelum menjawab

pertanyaan diatas, terlebih dahulu kita jawab pertanyaan berikut: Apa yang

sebenarnya tengah terjadi di Amerika Serikat sana, sehingga DJIA turun?

Bukankah perekonomian Amerika, setidaknya menurut klaim dari Presiden Trump,

justru sedang bagus-bagusnya?

Nah, kalau anda

baca-baca pemberitaan di media mainstream tentang penurunan Dow, maka

isunya adalah adanya kekhawatiran akan tingginya inflasi di US, sebagai efek

samping dari rendahnya suku bunga serta pertumbuhan ekonomi yang terlalu cepat

(hubungan antara inflasi, suku bunga bank, serta pertumbuhan ekonomi bisa anda baca

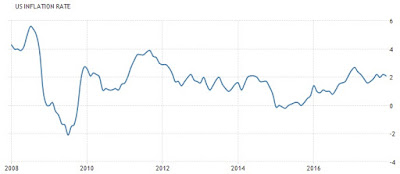

disini). Tapi faktanya inflasi di US terakhir

masih aman terkendali di level 2.1%. Memang, angka tersebut lebih tinggi

dibanding tahun 2015 lalu yang hanya 0%, tapi dalam 10 tahun terakhir, angka

inflasi di US ya stabilnya di level kisaran 1 – 2%. Dan kalaupun kedepannya

terdapat risiko bahwa inflasi tersebut bakal naik, maka Federal Reserve sebagai

Bank Sentral Amerika tinggal menaikkan suku bunga acuan/Fed

Rate, yang saat ini masih berada di level 1.5%, atau jauh dibawah levelnya

di awal dekade 2000-an yang mencapai 4 – 5% (sehingga masih terbuka ruang lebar

bagi fed rate tersebut untuk dinaikkan).

|

| Data inflasi di Amerika Serikat dalam 10 tahun terakhir. Sumber: www.tradingeconomics.com |

Lalu kalau bukan soal

inflasi, lalu apa masalahnya? Well, kalau mau jujur ya nggak ada masalah

apa-apa. Setelah mengalami krisis subprime mortgage di tahun

2008 lalu, bisa dikatakan bahwa Amerika pada saat ini sudah benar-benar recover dari

krisis tersebut, dimana perusahaan-perusahaan besar disana berlomba-lomba

membukukan kinerja positif, terutama perusahaan teknologi. Even Twitter

Inc., salah satu perusahaan teknologi yang paling populer namun sedari dulu nyaris

selalu membukukan rugi, di tahun 2017 kemarin untuk pertama kalinya membukukan

profit, dan sahamnya pun naik.

Jadi kalau dikatakan

bahwa penurunan Dow disebabkan oleh ‘something wrong’ in the US economy, maka

mengutip pernyataan Presiden Trump, it’s fake news. Namun demikian harus juga

dicatat bahwa adanya problem ekonomi maupun perubahan fundamental/kinerja

perusahaan bukanlah satu-satunya

penyebab penurunan Bursa Saham. Penyebab kedua adalah, justru ketika ekonomi

sedang bagus-bagusnya, maka seringkali harga-harga saham terus saja naik hingga

valuasinya tidak lagi mencerminkan nilai

wajarnya (istilahnya overvalue), sehingga secara normalnya akan terjadi koreksi sehat untuk mengembalikan

harga-harga saham ke posisi wajar mereka

masing-masing.

Dan memang ketika Dow

berada di level 26,000-an, beberapa waktu lalu, maka berdasarkan angka PER dan PBV

dari 30 saham komponen DJIA, maka valuasi saham-saham di Amerika berada di

salah satu level tertingginya, yang hanya

pernah dicapai 3 kali dalam 100 tahun terakhir. Mengingat DJIA sudah naik

nyaris 4 kali lipat dalam waktu

sepuluh tahun terakhir (pada titik terendah krisis 2008, DJIA berada di level

6,626), maka ini bukanlah fakta yang mengejutkan. Secara khusus, kenaikan DJIA

juga tambah kencang dalam dua tahun terakhir, dimana setelah terakhir mengalami

koreksi dengan turun ke 16,000 pada Oktober 2015 lalu, selanjutnya Dow terus saja naik hingga total 10,000 poin (ke 26,000-an) dalam dua tahun tiga bulan, nyaris tanpa koreksi berarti.

Dan penulis

sendiri sebenarnya agak terganggu dengan kenaikan DJIA yang seperti tanpa henti, hingga para technopreneur seperti Mr. Bezos dan Zuc tiba-tiba saja bersanding

dengan Om Bill dan Opa Warren di daftar Majalah Forbes (which is ridiculous).

Jadi ketika Dow akhirnya turun juga, maka itu justru sudah ditunggu-tunggu. Kemudian, karena problem utamanya sebatas

tingginya valuasi saham-saham di Amerika, maka kalau kedepannya Dow lanjut

turun lagi (dan normalnya memang demikian. Secara historis, setiap kali Dow turun banyak, maka dia tidak akan langsung pulih lagi dalam waktu kurang dari sebulan), penulis kira penurunannya

tidak akan terlalu dalam/tidak akan sampai mengembalikan Dow ke level sebelum

dia mulai rally dua tahun lalu, yakni 16,000-an. However, kalau turun sampai

level 20,000-an, maka itu masih mungkin.

Lalu bagaimana dengan

IHSG?

Secara umum kondisi di

Indonesia sekarang ini terbilang mirip dengan Amerika: Ekonomi lagi bagus, saham-saham

lagi naik, dan kenaikan IHSG juga terasa

lebih kencang dalam dua tahun terakhir (posisi tertinggi IHSG saat ini

adalah 6,686, atau naik 40% dibanding akhir Januari 2016 di level 4,771). Dan seperti

halnya di Amerika, sekarang ini sangat sulit mencari saham-saham blue chip

yang valuasinya masih murah.

Karena kondisinya

mirip, maka secara teori ketika Dow turun 10%, harusnya IHSG bakal ikut turun

kurang lebih segitu juga. Tapi nyatanya IHSG kemarin hanya turun sampai mentok

di 6,427 (turun 3.8%), sebelum kemudian membal lagi ke 6,500-an. Tapi disinilah

menariknya: Kalau anda perhatikan pergerakan saham-saham secara individual,

maka ada banyak saham yang turun signifikan ketika Dow mulai turun, dengan total penurunan yang jauh lebih dalam

dibanding penurunan IHSG itu sendiri. Disisi lain ada beberapa saham-saham

big caps yang pergerakan mereka berpengaruh besar terhadap IHSG, seperti HMSP

dan UNVR, yang justru naik sendiri ketika pasar mulai under attack karena

sentimen penurunan Dow, biasanya naiknya pada saat sesi pre-closing. Inilah yang menyebabkan IHSG, yang mungkin

totalnya turun 1 – 2% pada hari tertentu, pada sore harinya mendadak naik

hingga total penurunnya hanya 0.5% saja.

Nah, jadi anda sudah

mengerti bukan? Yup, kondisi pasar pada Februari

ini mirip dengan kondisi pasar Desember 2017 kemarin, dimana meski IHSG ketika

itu naik luar biasa hingga lebih 6% (dari 5,900-an ke 6,300-an), tapi ada

banyak saham-saham terutama second liner yang justru bertumbangan (baca lagi ulasan market Desember 2017 lalu disini,

coba baca juga komentar-komentarnya). Jadi kalau yang kita lihat adalah

pergerakan dari saham-saham itu sendiri, dan bukan dari IHSG-nya, maka pasar saham Indonesia sejak awal Februari

kemarin juga sebenernya tengah terkoreksi/turun, dengan penurunan yang

kurang lebih sama dengan penurunan Dow Jones. Cara membaca pasar seperti ini

mungkin sulit untuk dilakukan: Koreksi apanya? Jelas-jelas IHSG masih aman-aman

saja kok! Tapi coba anda tanyakan soal itu ke para fund manager reksadana, yang

kinerja mereka hampir semuanya kalah

telak dibanding IHSG: Bagaimana situasi pasar sepanjang tahun 2017 lalu, dan

juga sepanjang awal 2018 ini? Apakah mayoritas saham-saham di BEI sepanjang

tahun 2017 lalu benar-benar naik hingga

20% seperti halnya kenaikan IHSG? Ataukah kenaikan IHSG yang spektakuler

tersebut hanya ditopang oleh saham-saham yang itu-itu saja??

Kesimpulan

Okay, jadi mari kita

simpulkan lagi: 1. Dow Jones saat ini sedang mengalami ‘koreksi sehat’ yang

bukan disebabkan oleh problem ekonomi, melainkan karena valuasi saham-saham

disana sudah kelewat mahal saja, 2. Normalnya koreksi ini gak akan langsung

selesai dalam waktu dekat, melainkan butuh waktu minimal 2 – 3 bulan, selain

karena valuasi saham-saham di Amerika belum bisa dikatakan terdiskon, dan 3. Ketika

Bursa Saham Amerika turun, bursa-bursa saham diseluruh dunia akan ikut turun tak terkecuali di Indonesia, apalagi

kondisi disini mirip dengan di Amerika (jadi baru akan lain ceritanya kalau IHSG sekarang

ini masih di level 5,000-an, misalnya).

Namun sekali lagi, jika

yang jadi patokannya adalah pergerakan IHSG, maka kalaupun nanti Dow

benar-benar lanjut drop sampai level 20,000-an, penulis kira IHSG tetap tidak akan turun terlalu dalam

(atau turun dalem sebentar, tapi langsung naik lagi). However, pengalaman di

bulan Desember 2017 kemarin, dan juga di sepanjang tahun 2017 itu sendiri, telah

mengajarkan bahwa stabilnya (atau bahkan naiknya) IHSG tidak selalu berarti bahwa saham-saham memang sedang naik semua, melainkan

bisa saja IHSG naik sendiri sementara kebanyakan saham-saham justru berjatuhan.

Jadi, yap, setelah

sempat dikasih ‘nafas’ sejenak di bulan Januari kemarin, untuk sekarang kita

boleh lebih waspada lagi. And don’t worry, berbeda dengan koreksi pasar karena

adanya problem di ekonomi makro, koreksi sehat karena mahalnya saham-saham

biasanya cuma sebentar/hitungan minggu hingga 2 - 3 bulan, jadi gak akan

berkepanjangan seperti di tahun 2008 dan 2015 lalu. Malah kalau kita melihatnya

dari sudut pandang value investing, maka bagi anda yang melewatkan stock big

sale! di bulan Desember 2017 kemarin (waktu itu saham-saham konstruksi dan

batubara masih pada murah semua), maka dalam waktu dekat ini BEI mungkin akan

menggelar big sale sekali lagi. We’ll see!

Jadwal Seminar: Value Investing Advanced Class: Jakarta, 17 Maret 2018. Keterangan selengkapnya

baca

disini.

Follow/lihat foto-foto penulis di Instagram, klik 'View on Instagram' dibawah ini:

Komentar

mgkn tujuannya untuk menjaga indeks, tapi terkesan tidak natural dan dipaksakan.

toh indeks kmrn koreksi pun msh dalam trend bullish secara teknikal.

Ga perlu sampe ditarik" pre closing pun msh bullish.

ini bisa jd perbaikan BEI untuk bikin sistem yg lbh ok saat pre closing.