PGAS, dan Rencana Penurunan Harga Gas

Hingga hari ini, Kamis,

10 Agustus, Perusahaan Gas Negara (PGAS) masih belum merilis laporan keuangan Kuartal

II 2017 dikarenakan adanya limited review. Namun jika kita melihat

kinerja perusahaan di Kuartal I, dimana labanya masih turun tipis 3.8%, maka

PGAS merupakan satu dari dua perusahaan besar di BEI (satunya lagi SMGR) yang

kinerjanya masih belum pulih sejak Indonesia mengalami

titik terendah perlambatan ekonominya pada tahun 2015 lalu. Dilihat dari sini

saja maka wajar jika dalam dua tahun terakhir, saham PGAS ketinggalan jauh

dibanding saham-saham blue chip lainnya. Namun demikian kinerja PGAS

sebenarnya tidak seburuk itu juga, dan perusahaan tidak memiliki problem

spesifik terkait operasional, GCG, maupun industri gas itu

sendiri.

Dengan kata lain, kalau

kita berpandangan jauh kedepan, maka tetap terdapat ekspektasi atau harapan bahwa kinerja PGAS pada akhirnya

nanti akan kembali bertumbuh, terutama karena PGAS memiliki track record sebagai

sebagai salah satu perusahaan paling profitable dan konsisten di BEI (atau

setidaknya di masa lalu). Dan keberadaan harapan ini menyebabkan saham PGAS,

meski memang tidak akan naik dulu dalam waktu dekat ini, tapi juga tidak akan turun terlalu dalam. Contoh lainnya dari ‘pengaruh faktor harapan terhadap

harga saham’ ini adalah Astra International (ASII), dimana meski kinerja perusahaan

sempat stagnan cukup lama antara tahun 2012 – 2016, namun selama periode waktu

tersebut para investor tidak pernah menghargai ASII pada valuasi yang terlalu

rendah, dimana bahkan ketika terjadi panic selling pada Agustus –

September 2015 lalu, ASII hanya turun hingga level 5,000-an, yang mencerminkan PBV 2.0 kali (berdasarkan ekuitas

perusahaan ketika itu), alias masih relatif tinggi bahkan jika

dibandingkan dengan sesama saham blue chip. And indeed, memasuki tahun 2017 ini

kinerja ASII akhirnya kembali tumbuh signifikan.

However, contoh keberadaan ‘faktor

harapan’ pada saham ASII diatas hanya berlaku untuk saham dari perusahaan dengan

reputasi, kualitas brand, dan

track record kinerja dalam jangka

panjang yang amat sangat baik, sehingga kepercayaan investor tetap tidak luntur

bahkan meski perusahan mengalami penurunan kinerja pada satu atau dua tahun

tertentu. Namun untuk perusahaan-perusahaan lainnya dengan kriteria yang tidak

sebaik itu, maka penurunan kinerja sedikit saja bisa langsung menyebabkan

sahamnya jatuh. Contohnya? Well, Lippo Cikarang (LPCK). Ketika perusahaan

membukukan kinerja yang sangat baik antara tahun 2011 – 2015, maka selama itu

pula sahamnya terus naik hingga sempat tembus 12,000. Tapi begitu kinerjanya

mulai turun pada tahun 2015, dan penurunan tersebut masih berlanjut sampai

sekarang, maka tanpa ampun sahamnya anjlok hingga sempat menyentuh 4,000, beberapa

waktu lalu, dimana PBV LPCK pada harga terendahnya tersebut hanya 0.5 kali, atau jauh dibawah PBV terendah

yang pernah dicapai ASII diatas. Perbedaan valuasi yang signifikan

antara ASII dan LPCK ini menunjukkan bahwa sebagian besar pelaku pasar

berpikir, ‘Untuk ASII, saya percaya bahwa stagnan-nya kinerja perusahaan hanyalah sementara. Pada akhirnya ASII bakal profit lagi, dan nilai intrinsik perusahaan masih jauh

diatas harga sahamnya saat ini. Namun untuk LPCK, saya tidak punya

gambaran tentang bagaimana kinerja perusahaan di masa yang akan datang, jadi

kenapa ambil risiko dengan membeli sahamnya pada harga yang masih lebih tinggi

dibanding nilai bukunya?’

Lalu bagaimana dengan

PGAS? Nah, dalam hal likuiditas saham, reputasi perusahaan, serta track record

kinerja, maka PGAS tidak kalah dibanding ASII, dimana dengan melihat kinerja

perusahaan di masa lalu maka PGAS tetap memiliki harapan untuk kembali

membukukan kinerja yang bertumbuh di masa yang akan datang, dan soal ini juga sudah

kita sampaikan diatas. However, dalam hal brand alias merk, maka PGAS

kalah jauh dibanding ASII, dimana PGAS tidak memiliki merk-merk terkenal seperti

‘Toyota Avanza’, ‘Motor Honda’, atau ‘Komatsu’. PGAS juga kalah populer

dibanding sister company-nya, Pertamina. Maksud penulis adalah, kalau anda survey ke tetangga

sebelah rumah yang bukan investor saham, maka mereka tentu familiar dengan

nama ‘Astra’ atau ‘Pertamina’, tapi mereka mungkin tidak tahu dengan nama PGN.

Karena itulah, valuasi terendah

bagi PGAS tidak bisa disamakan dengan ASII, tapi juga tidak bisa disamakan dengan LPCK, melainkan normalnya di

tengah-tengahnya. Lalu persisnya di berapa? Well, dalam hal ini kita bisa pakai

contoh saham blue chip lainnya lagi: Bank BNI (BBNI). Pada awal tahun 2016

lalu, tepatnya ketika ramai cerita pembatasan

NIM perbankan yang kemudian menjadi sentimen negatif bagi saham-saham big

caps di sektor banking, maka BBNI ketika itu drop sampai mentok di 4,000,

dimana PBV-nya tercatat 1.0 kali,

tapi dia cuma sebentar berada di level harga tersebut dan langsung naik

lagi. Nah, kalau kita lihat lagi BBNI ketika itu, maka situasinya juga mirip

dengan PGAS sekarang ini: Kinerjanya masih belum begitu bagus, brand-nya

tidak terlalu populer terutama jika dibandingkan tiga bank besar lainnya (BBCA,

BBRI, BMRI), dan sahamnya sedang diliputi sentimen negatif yang sangat kuat,

yakni soal pembatasan NIM tadi, namun demikian perusahaan memiliki track record

kinerja yang sangat baik di masa lalu, sehingga terdapat ekspektasi bahwa cepat

atau lambat kinerja BBNI akan bagus lagi.

Jadi seandainya salah

satu faktor diatas dihilangkan, misalnya ketika sentimen negatif terkait NIM

tadi menguap/dilupakan orang dengan sendirinya, maka BBNI juga akan naik lagi

ke posisi normalnya ketika itu yakni sekitar 5,000-an, dimana PBV-nya

(berdasarkan ekuitasnya saat itu) adalah 1.2

– 1.4 kali.

Okay, balik lagi ke

PGAS. Sejak tahun 2015 lalu, maka pada kondisi pasar yang normal dan tidak ada

sentimen negatif, berapa harga rata-rata PGAS? Sekitar 2,400 – 2,700. Dan

berapa PBV PGAS pada harga tersebut? Sekitar 1.3 – 1.5 kali, alias tidak jauh berbeda dengan PBV BBNI diatas. Dan

berkaca pada BBNI, dimana meski sahamnya turun ketika ada sentimen negatif namun pada akhirnya naik lagi, maka

demikian pula dengan PGAS, dimana sejak tahun 2015 lalu sahamnya sempat

beberapa kali drop sampai dibawah 2,400, entah itu karena IHSG-nya lagi turun

atau sedang ada sentimen negatif, namun pada akhirnya naik lagi. Disisi lain, pada

pertengahan tahun 2016 lalu ketika pasar sedang ramai sentimen tax

amnesty yang menyebabkan investor asing ramai-ramai belanja saham di

mari, maka salah satu saham yang paling banyak diborong asing adalah PGAS ini,

dimana sahamnya sempat melompat dari 2,300-an hingga tembus 3,400 (however,

setelah sentimen TA mereda, maka PGAS juga segera balik kandang lagi ke 2,400 –

2,700, mengingat kinerjanya sampai sekarang masih gitu-gitu aja).

Harga Gas Akan

Diturunkan?

Berdasarkan

pertimbangan-pertimbangan diatas, dalam beberapa kesempatan penulis selalu

mengatakan bahwa kalau nanti PGAS turun sampai PBV-nya hanya 1.0 – 1.2 kali, alias

kisaran harganya sekarang ini (2,200-an), maka kita mungkin punya peluang jangka

pendek disini. Namun, juga tidak akan

semudah itu untuk masuk ke PGAS pada harga rendah seperti sekarang, karena setiap kali PGAS turun maka pasti ada saja cerita negatif tertentu

yang bikin orang-orang jadi ragu untuk masuk. Jadi sama saja seperti ketika satu

setengah tahun yang lalu BBNI jatuh ke 4,000-an, dimana meski logika

sederhananya adalah itu merupakan big

opportunity, tapi tidak

semua orang cukup berani untuk masuk, karena ketika itu cerita pembatasan

NIM masih dibicarakan dimana-mana, bahkan khusus untuk BBNI ini juga muncul

cerita tambahan tentang kredit macetnya di Trikomsel Oke (TRIO) senilai Rp1

trilyun! (yang sebenarnya merupakan cerita lama yang sudah basi, tapi ceritanya

muncul lagi setelah BBNI ketika itu turun cukup dalam hingga menyentuh panic

level-nya).

Tapi yah, berapa BBNI

sekarang??

Balik lagi ke PGAS. Dan

untuk kali ini, cerita negatif tersebut adalah terkait berita wacana

Kementerian ESDM untuk menerbitkan peraturan menteri (Permen) untuk

perusahaan-perusahaan distributor gas, yang pada intinya: 1. Margin penjualan gas dibatasi maksimal 7%, 2. Tingkat internal rate return (IRR)

dari bisnis pipa gas maksimal 11% per tahun. Sekilas peraturan tersebut,

kalau nanti jadi di-sah-kan, akan menyebabkan laba bersih PGAS, yang memang

sudah mini sejak tahun 2015 lalu, bakal jadi lebih mini lagi.

Tapi sayangnya belum ada

penjelasan lebih lanjut tentang apa yang dimaksud dengan ‘margin’ dan ‘IRR’

diatas, serta bagaimana mekanisme pelaksanaannya di lapangan, termasuk belum

ada klarifikasi apapun dari manajemen PGAS terkait berita tersebut. However,

dalam hal ini ada beberapa hal yang penulis perhatikan. Pertama, cerita soal

pembatasan margin diatas, yang kemudian diterjemahkan sebagai ‘harga jual gas

akan turun’, itu sebenarnya bukan cerita baru, karena sudah sejak awal tahun

2015 lalu Presiden Jokowi mengatakan bahwa dalam rangka mendorong kemajuan

industri dalam negeri, maka harga gas harus turun (waktunya hampir bersamaan

dengan ketika beliau mengatakan bahwa harga semen akan diturunkan Rp1,000 per

sak. Inget nggak?). Namun sampai hari ini belum ada peraturan baru dari pemerintah

yang secara spesifik mengatur harga jual gas.

Kedua, Permen

diatas masih sebatas wacana, dimana pengesahannya masih menunggu diskusi

lanjutan antara Kementerian ESDM dengan PGAS, Pertagas, hingga INGTA (Indonesia

Natural Gas Trader Association). Jadi masih ada kemungkinan bahwa Permen yang nanti

diterbitkan, itupun kalau Permen tersebut jadi

diterbitkan, maka isinya tidak akan persis sama dengan yang diwacanakan.

Ketiga, penulis masih belum ‘ngeh dengan istilah ‘margin’ diatas,

namun kalau maksudnya adalah margin laba bersih dari perusahaan distributor gas

dibanding nilai pendapatannya, maka khusus untuk PGAS, margin tersebut memang sudah turun menjadi hanya 10% pada tahun 2016, dibanding rata-rata 20%

pada tahun-tahun sebelumnya. Jadi kalaupun margin tersebut harus turun lagi

menjadi hanya 7%, maka pengaruhnya tidak akan terlalu terasa, dan laba bersih PGAS tetap bisa naik selama

omzet/pendapatannya naik. Pemerintah sendiri, dalam hal ini Wakil Menteri

ESDM, Arcandra Tahar, menyatakan akan mendorong pembangunan infrastruktur pipa

gas, dan memang jaringan pipa gas milik PGAS sendiri bertambah 252 km atau 3.6%

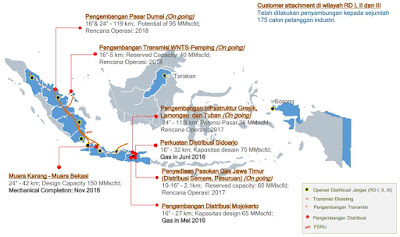

sepanjang Kuartal I 2017 kemarin, menjadi total 7,278 km, dan PGAS sampai sekarang masih terus membangun jaringan pipa-pipa baru.

|

| Peta rencana pengembangan jaringan distribusi gas milik PGAS hingga tahun 2018. Klik gambar untuk memperbesar |

Keempat, diluar

berinvestasi pada jaringan pipa gas baru, PGAS sejak beberapa tahun lalu juga sudah

berinvestasi ke sektor hulu dengan mengakuisisi kepemilikan di beberapa ladang

migas, dan pada tahun 2017 ini hasilnya mulai kelihatan, dimana pada Kuartal I

2017, PGAS membukukan pendapatan US$ 100 juta dari eksplorasi dan produksi

migas, dibanding hanya US$ 57 juta pada periode yang sama tahun sebelumnya.

Nah, kecuali kalau nanti Pemerintah mewacanakan peraturan lainnya lagi, maka margin untuk bisnis produksi migas ini tidak

dibatasi, sehingga margin PGAS secara keseluruhan bisa tetap maksimal terutama

jika perusahaan mampu mengoptimalkan kinerja di segmen produksi migas ini.

Dan kelima, sekaligus

yang paling penting, sebagai salah satu saham big caps di BEI, maka PGAS

ini sering sekali muncul di pemberitaan, dimana pada satu hari beritanya bisa

bagus, tapi besoknya ceritanya bisa beda lagi. Actually dalam sebulanan

terakhir ini saja, maka selain berita wacana Permen diatas, juga muncul setidaknya

dua berita lainnya yakni bahwa PGAS akan investasi capex US$ 200 juta,

dan bahwa anak usaha PGAS akan mengambil pinjaman senilai US$ 300 juta. Maksud

penulis adalah, karena sekarang ini PGAS lagi turun, maka sangat wajar jika berita yang muncul ke permukaan adalah soal Permen tadi. Sekarang

anda bayangkan kalau seorang broker saham, ketika ditelpon sama nasabahnya, ‘Mas,

kenapa ini PGAS turun?’, kemudian dia menjawab, ‘Soalnya PGAS mau investasi

capex US$ 200 juta pak’. Gak nyambung bukan? Penjelasan soal ini bisa dibaca

lagi di artikel ini: Dari

Mana Asalnya Sentimen Negatif?

Tapi bagaimana kalau

nanti PGAS naik lagi? Maka tentu, cerita yang keluar bakal beda lagi, dan

mungkin cerita Permen diatas malah menghilang begitu saja.

Jadi kesimpulannya,

penulis tetap melihat PGAS, pada harganya sekarang, sebagai opportunity. Berdasarkan

catatan penulis sendiri, ini sama sekali bukan kali pertama saham PGAS turun

karena cerita negatif tertentu. Pada Januari 2007, PGAS pernah bablas 23% dalam

sehari setelah keluar berita bahwa manajemen terlambat dalam mengkomersialkan

salah satu pipa transmisinya yang baru selesai dibangun. Pada tahun 2011, PGAS

sempat turun berkepanjangan hingga total 50% di bulan September (selain karena

memang IHSG di bulan September 2011 tersebut juga sedang drop), setelah

perusahaan dikabarkan kesulitan memperoleh pasokan gas dari produsen. Pada

November 2013, PGAS turun karena berita tentang open access, dimana PGAS

‘dipaksa’ oleh Pemerintah untuk mengizinkan distributor gas lain

untuk menggunakan pipa transmisi milik mereka. Terakhir pada April 2015 lalu,

PGAS kembali turun setelah diserang serangkaian sentimen negatif termasuk bahwa perusahaan dipaksa untuk bergabung kedalam holding energi pimpinan Pertamina.

Dan seperti halnya

cerita-cerita diatas pada akhirnya menguap dengan sendirinya, maka untuk kali

inipun penulis percaya bahwa sentimen negatif diatas juga akan menguap seiring

waktu. At the end, yang orang lihat itu adalah kinerja fundamental PGAS, dalam hal ini laporan keuangan terbaru

perusahaan. Jadi selama LK PGAS tidak terlalu berubah dibanding Kuartal I

kemarin, maka kita akan kembali melihat PGAS berada di posisi harga yang

seharusnya (baca lagi contoh ASII, LPCK, dan BBNI diatas).

Hanya saja kalau anda

tertarik masuk ke PGAS ini, maka masih ada sedikit catatan lagi. Pertama, PGAS

kemarin turun sampai menyentuh 2,120, yang merupakan posisi terendahnya dalam lima tahun terakhir, atau lebih lama lagi.

Dan itu artinya, secara teknikal PGAS mungkin masih bisa lanjut turun (karena

sudah tembus support) sampai nanti ketemu bottom barunya di berapa, dan

barulah setelah itu PGAS bakal naik lagi (masih inget penurunan Waskita Beton (WSBP)

kemarin sebelum akhirnya membal lagi? Baca lagi ceritanya

disini). Sebenernya kalo secara valuasi, penulis percaya bahwa kalaupun nanti PGAS lanjut

turun, maka maksimal penurunannya akan mentok di 1,800 – 2,000, itupun hanya kalau

orang-orang sudah desperate sama sekali dengan saham ini, atau keluar

lagi sentimen negatif baru.

Dan kedua, PGAS masih

belum merilis LK-nya untuk Kuartal II, sehingga menimbulkan keragu-raguan investor

tentang fundamental terbaru perusahaan, apakah masih sama seperti Kuartal I

kemarin atau malah labanya turun lebih dalem lagi. Jadi mungkin akan lebih aman

kalau kita wait and see dulu setidaknya sampai bulan depan (PGAS akan

merilis LK-nya paling lambat 31 Agustus), sekalian melihat PGAS turunnya sampai

berapa, dan bagaimana perkembangan dari wacana permen diatas. Jadi kalau anda sudah

memegang PGAS sejak awal maka boleh hold, tapi jangan dulu average down.

Okay, untuk minggu depan kita akan membahas update analisis untuk sektor batubara.

Info Investor: Buku Kumpulan Analisis Saham-saham Pilihan edisi Kuartal II 2017 (‘Ebook Kuartalan’) sudah terbit! Anda bisa langsung memperolehnya

disini.

Follow/lihat foto-foto penulis di Instagram, klik 'View on Instagram' dibawah ini:

Komentar

Saya akan tahan saham2 saya sampai 10 tahun di pegas, habis itu terbang harganya ke planet pluto.

Kesempatan kedua sangat jarang, kinerja perusahaan ke depan tidak ada yang tahu. Kalau saya setuju dgn pak Teguh mending hold dulu jgn avg down.

Terima kasih untuk pembahasannya yang sangat menarik dan jelas, menurut saya tidak ada web/blog tentang saham yang lebih bagus dari ini.

Seminggu yang lalu saya sudah ambil posisi PGAS di harga 2200 dan ada kemungkinan untuk average down lagi jika harga turun, kalau menurut pak teguh TP yg bagus di harga berapa yah?

kalau dari valuasi yang saya hitung nilai wajarny di 2800 - 3200, atau hold aja selama LK perusahaan masih bagus?

Terima Kasih

Denny