Tips Memilih Sekuritas

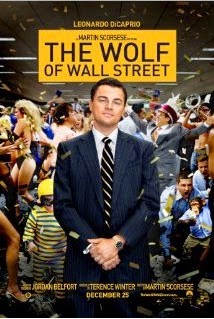

Anda sudah nonton film The Wolf of Wallstreet? (Jika belum, nonton dulu

sana). Film tersebut menceritakan tentang kisah karier Jordan Belfort, seorang broker/pialang saham di Pasar Saham Amerika

(Wallstreet) pada tahun 90-an, yang sangat ahli dalam meyakinkan para

nasabahnya untuk membeli dan menjual saham-saham tertentu, dimana ia kemudian

memperoleh trading fee dari situ.

Karena keahliannya tersebut ia sukses mendirikan perusahaan pialangnya sendiri,

Stratton Oakmont, dan menjadi sangat kaya raya pada usia yang belum genap 30

tahun. Namun endingnya cukup ironis: Belfort ditangkap pihak berwajib karena

ketahuan melakukan insider trading,

yang menyebabkan kerugian nasabahnya hingga puluhan juta Dollar.

|

| Poster Film 'The Wolf of Wallstreet'. Sumber: imdb.com |

Belfort bukanlah investor atau trader saham, dia adalah broker atau pialang saham (atau disebut juga equity sales). Ia meraup pendapatannya dari aktivitas jual beli saham yang

dilakukan para nasabahnya. Dan dengan sedikit trik, ia juga bisa meraup

keuntungan tambahan dari kerugian yang

diderita nasabahnya, dengan cara menggoreng saham-saham penny yang membuat para investor membeli

saham-saham penny tersebut pada harga tinggi. Istilah gampangnya, Belfort ini seorang bandar.

Namun hal itu (kerugian yang diderita nasabah) mungkin bukan sepenuhnya

salah Belfort. Dalam film-nya, ketika ia diterima bekerja di sebuah perusahaan sekuritas untuk

pertama kalinya pada usia 22 tahun, Belfort (diperankan oleh Leonardo di Caprio) diajak makan siang oleh atasannya, dan

mereka berdialog kurang lebih seperti berikut:

Belfort: ‘Suatu kehormatan bagi saya untuk bekerja di perusahaan anda pak,

apalagi disini saya bertemu dengan banyak klien/nasabah yang merupakan

orang-orang kaya dan penting...’

Atasannya: ‘(Memotong) F**k the

client. Tugasmu adalah memberikan keuntungan bagi perusahaan’

Belfort: ‘Well, tapi itu bisa dilakukan sambil membantu nasabah untuk

meraup keuntungan bukan?’

Atasannya: ‘(Menggeleng) Ketika nasabah menjual sahamnya dan memperoleh

untung, maka jangan biarkan ia menarik keuntungan tersebut, tapi dorong dia untuk

membeli saham yang lain lagi, dan lagi.. Dia mungkin akan meraup keuntungan

atau menderita kerugian karenanya, bahkan kalaupun dia untung maka keuntungan itu

hanya diatas kertas. Yapi yang terpenting, kita akan memperoleh trading fee, tunai!’

Melihat adegan film tersebut, penulis jadi ingat kejadian di tahun 2011

lalu dimana saya ditawari untuk bekerja sebagai pialang di sebuah sekuritas.

Ketika penulis bertemu dengan orang yang akan menjadi atasan penulis (jika saya

jadi bekerja disitu), dia juga bilang begini, ‘Tugas kamu kamu adalah mendorong

nasabah untuk trading, trading, dan trading lagi. Karena pendapatan kita

berasal dari situ’. Ketika itu, berhubung penulis juga sudah menjadi seorang

investor, penulis berpikir dalam hati: ‘Jadi tugas kita sebagai pialang,

alih-alih membantu nasabah untuk memperoleh keuntungan dari investasinya, kita

justru harus mendorong nasabah untuk mengeluarkan biaya karena sering melakukan

jual beli saham, tak peduli dia untung atau tidak?’

Dua detik kemudian, saya memutuskan untuk tidak jadi bekerja disitu.

Sayangnya ketika penulis ketemu dengan beberapa kenalan dari sekuritas

lain, ternyata cara kerja mereka juga sama begitu: Dorong nasabah untuk trading sesering mungkin. Sudah tentu, para

pialang ini tidak serta merta mengatakan kepada nasabahnya, ‘Pak, trading dong!

Biar saya dapat komisi nih!’, melainkan, ‘Pak, ada saham bagus nih. Chart-nya

bagus, potensi upside sekian persen, risiko terbatas! Mau beli nggak? Berapa

lot? Wah, tapi cash-nya kurang, jadi saham apa dulu yang mau dijual nih? Okay,

mau pake margin nggak?’ Yap! Pialang dituntut (oleh perusahan sekuritas tempat

ia bekerja) untuk memberikan rekomendasi

saham, kalau bisa setiap hari, kepada para nasabahnya, dengan harapan

nasabah tersebut menjual saham yang ia pegang sebelumnya, lalu menggunakan

uangnya untuk membeli saham yang direkomendasikan. Atau dengan kata lain, melakukan trading. Dengan cara inilah,

si nasabah tidak akan merasa bahwa ia sebenarnya sedang ‘beramal’ untuk pihak

sekuritas. Malah justru, ia akan merasa senang bisa memperoleh

informasi/rekomendasi saham gratis, setiap hari pula, apalagi jika saham yang

ia beli kemudian naik.

Jadi ketika seorang investor sudah menjadi kecanduan untuk trading saham, apalagi sampai setiap hari, maka

ketika itulah sang pialang boleh dikatakan telah meraup kesuksesan.

However, cara kerja pialang yang seperti itu dapat dipahami. Investor

manapun, bahkan termasuk Warren Buffett sekalipun, bisa menderita kerugian

setiap saat. Jadi jika pendapatan pialang berasal dari keuntungan atau profit

sharing dari nasabahnya (sehingga si pialang akan membantu nasabahnya untuk

menperoleh cuan sebanyak-banyaknya), lalu bagaimana jika nasabahnya tersebut

merugi? Karena itulah, sekuritas menciptakan sistem dimana mereka bisa tetap

memperoleh pendapatan baik dalam kondisi si nasabah meraup keuntungan ataupun

menderita kerugian, yakni dengan menerapkan trading fee. Dan itu adalah pendapatan yang legal, karena

dimana-mana yang namanya ‘perantara’ itu memang berhak atas sejumlah komisi

atas jasa perantara yang mereka berikan. Selain itu ketika seorang investor

menderita kerugian, maka itu juga bukan salah pialangnya, karena tidak pernah

ada seorang pialang pun yang dengan sengaja menjeremuskan nasabahnya agar

menderita kerugian (apa untungnya? Toh mau nasabah untung atau rugi, si pialang

hanya akan dapet trading fee), kecuali jika dia jadi bandar seperti Jordan

Belfort tadi.

Namun ketika seorang pialang terjebak pada kalimat, ‘peduli amat nasabah

untung atau rugi, yang penting saya dapet fee!’, maka, diakui atau tidak, itu

bukanlah cara berbisnis yang baik. Seorang teman penulis yang merupakan fund

manager di Dana Pensiun Angkasa Pura pernah bilang begini, ‘Meski

keputusan untuk membeli atau menjual tetap ada di tangan nasabah, namun pialang

atau broker saham itu seharusnya juga bisa menjadi fund manager bagi

nasabahnya, dalam hal sama-sama berusaha untuk memperoleh keuntungan dari investasi

yang dilakukan. Investor paruh waktu mungkin kurang memperhatikan soal apakah

pialangnya membantunya atau tidak. Namun bagi investor profesional seperti

kami, kami bisa membedakan pialang mana yang hanya peduli soal trading fee, dan

pialang mana yang benar-benar berusaha membantu kami. Dan sudah tentu, kami

lebih menyukai pialang yang disebut terakhir.’

Jadi sebagai pialang, apa yang harus saya lakukan? Well, sebenarnya sederhana

saja, yakni: Jangan lagi menganggap klien/nasabah anda sebagai ‘mesin uang’,

melainkan partner bisnis yang,

seperti halnya anda, juga berhak untuk memperoleh keuntungan dari kerjasama

yang dilakukan, dalam hal ini ketika mereka membuka rekening di tempat anda.

Anda harus memiliki visi yang sama dengan kami, yakni: Untuk meraup keuntungan

dari kegiatan investasi yang dilakukan, dan bukan untuk tik tok tik tok gak

jelas. Ketika anda memberikan rekomendasi saham kepada kami, maka itu haruslah

rekomendasi yang berkualitas, dan bukan asal rekomendasi agar kami melakukan

trading.

Dan kalau anda perhatikan, tidak benar bahwa mau nasabah untung atau rugi,

maka si pialang tetap memperoleh fee. Yang benar adalah, jika nasabah mengalami

rugi, maka trading fee yang diperoleh akan jadi kecil karena nilai dana yang

dipakai untuk jual beli saham menjadi berkurang bukan? Kalau si nasabah ini

rugi terus, maka lama-lama dana dia akan habis, dan tidak bisa trading lagi. Tapi

jika nasabah untung, maka fee yang anda terima juga akan naik karena jumlah

dana yang dipakai menjadi bertambah, termasuk si nasabah juga kemungkinan besar

akan menyetor dana lagi.

Mitos lainnya yang mungkin dipercaya oleh sebagian equity sales adalah

bahwa investor jangka panjang tidak memberikan keuntungan apa-apa bagi mereka,

karena mereka jarang sekali trading. Padahal faktanya, bahkan Warren Buffett pun dari

duluuu sampai sekarang, setiap tahunnya

selalu membeli saham tertentu (kecuali di tahun 1999 ketika terjadi dot com bubble) dan iapun sesekali menjual saham tertentu. Artinya? Ia selalu menghasilkan

komisi bagi pialangnya! Coba anda pikirkan, ketika kemarin Buffett membeli IBM senilai total kurang lebih US$ 10 milyar, maka berapa fee-nya???

Ambil 0.07% saja (ini adalah rata-rata komisi bersih bagi pialang di Indonesia,

setelah dipotong bagian perusahaan sekuritas, BEI, KSEI, KPEI, dan pajak), maka

itu artinya US$ 7 juta! Maksud penulis adalah, lebih baik anda memegang nasabah

besar yang sekali pencet tombol buy bisa

menghasilkan komisi jumbo, daripada nasabah kecil yang harus didorong untuk trading

setiap hari agar komisi anda terasa berarti.

However, anda tidak akan bisa meng-handle nasabah besar kecuali jika anda memiliki reputasi bahwa anda memang benar-benar

membantu nasabah untuk memperoleh keuntungan, atau jika anda sukses membantu nasabah anda yang tadinya kecil menjadi besar

dengan sendirinya. Penulis kenal beberapa pialang sukses yang menghasilkan

ratusan juta Rupiah setiap bulannya, dan itu adalah karena mereka memegang

klien-klien besar, seperti investor institusi, atau investor individu yang full

time. Kenapa para klien besar ini mau dipegang oleh mereka? Ya karena para

pialang ini memang sangat mengerti soal saham (ini mungkin perlu digaris bawahi, soalnya penulis pernah juga

ketemu dengan pialang yang bahkan gak tahu dimana harus mencari laporan

keuangan perusahaan!), sudah sangat

berpengalaman, mampu membantu nasabah untuk menghasilkan keuntungan yang riil,

dan yang terpenting: Mampu menjadi teman bagi nasabah! Karena, investor

seringkali tidak butuh rekomendasi saham, melainkan hanya teman untuk curhat

dan minta saran jika ia kebetulan sedang nyangkut. Pialang yang baik adalah

yang mampu memberikan counseling bagi

para nasabahnya, dimana mereka bisa membesarkan hati para investor ketika pasar

saham sedang anjlok, dan sebaliknya, mengingatkan investor agar realistis dan

tidak serakah ketika pasar sedang naik tinggi. Jika anda ikut-ikutan panik

ketika nasabah anda panik, atau sebaliknya ikut-ikutan serakah ketika nasabah

anda serakah, maka itu seperti dokter yang ketika didatangi pasien, ia bukannya

mengobati tapi malah ikut jatuh sakit. Dan sudah tentu, anda tidak akan menjadi

pialang besar dengan cara seperti itu.

Contoh pialang yang sukses karena menerapkan metode ‘menjadi teman’ bagi

kliennya adalah Chris Gardner. Dalam

film berjudul ‘Pursuit of Happyness’, Gardner, yang diperankan oleh Will Smith,

dengan sengaja datang ke rumah seorang fund manager besar untuk menawari membuka

rekening di Dean Witter Reynolds, perusahaan pialang tempat Gardner bekerja

(sementara teman-teman broker lainnya hanya menghubungi calon klien potensial

melalui telepon). Gardner juga memenuhi ajakan si fund manager yang akan

membawa anaknya untuk menonton pertandingan base

ball, meski ia sebenarnya tidak menyukai base ball. Sepanjang pertandingan,

Gardner lebih banyak bicara soal pertandingannya itu sendiri, termasuk

mengobrol dengan si anak, ketimbang ngoceh soal saham. Hasilnya, ia sukses

besar, hingga beberapa tahun kemudian mampu mendirikan perusahaan pialangnya

sendiri.

Tidak banyak pialang yang bisa menjadi teman bagi klien-nya, dan kalaupun

ada, terkadang si pialang ini bukanlah teman yang baik (baca: tidak cukup

mengerti soal saham, sehingga nasabahnya tidak bisa meminta advice apapun). Seorang kawan baik penulis,

Pak Gunawan pemilik blog Anggun Trader, beliau adalah trader tulen dengan

kepemilikan dana yang tidak sedikit, dan beliau pernah ngomong begini, ‘Saya

paling males kalau buka rekening di sekuritas besar, karena direkturnya sulit

sekali ditemui dan terkesan sombong, sementara saya cuma dikasih sales anak

muda yang bisa saya kontak sewaktu-waktu, padahal dia nggak ngerti apa-apa. Kalau

di sekuritas kecil, direkturnya biasanya lebih friendly dan tidak sulit untuk ditemui atau diajak makan siang. Dan

sebagai trader, itu saja yang saya butuhkan.’

Penulis sendiri, ketika dulu pertama kali membuka rekening di sekuritas

tidak pernah memperhatikan soal ini. Namun sekarang, sekuritas yang saya pilih

bukanlah karena sistemnya bagus, fee-nya murah, atau semacamnya, melainkan

karena salesnya merupakan kawan baik penulis dimana penulis merasa nyambung

setiap kali berdiskusi soal saham dengannya, dan dia selalu available setiap kali penulis membutuhkan

bantuan tertentu. Itu saja!

So, mari kita runut lagi kriterianya. Untuk menjadi pialang yang sukses,

anda harus: 1. Menjadi partner bisnis yang memiliki visi yang sama dengan

nasabah, yakni untuk memperoleh keuntungan dan sama-sama bertumbuh menjadi

besar, 2. Memiliki pengetahuan yang luas tentang saham agar nasabah bisa

konsultasi, termasuk memiliki ketenangan agar nasabah bisa counseling, dan 3. Mampu menjadi seorang teman. Terdengar sulit? Well,

sebenarnya tidak juga, karena kami sebagai investor juga memiliki kesulitan

yang sama untuk mengerjakan analisis, mengelola portofolio, dll. Tidak mudah bagi

kami untuk terus berupaya memperoleh keuntungan, sembari diwaktu yang bersamaan

menjaga agar tidak kebobolan (baca: rugi). Intinya, semua profesi di pasar

modal memiliki tantangannya masing-masing, demikian pula profesi-profesi

lainnya yang ada di dunia, dimana kita dituntut untuk bekerja seperti yang memang seharusnya, jika

kita ingin menjadi besar.

Hmm, penulis kira sudah cukup. Ada yang mau menambahkan?

Komentar

sulit untuk berdiskusi kalau si pialang terlihat sangat menguasai semua pembicaraan. dan memang benar yang Pak Teguh katakan, pialang juga harus bisa mendengarkan dan berdiskusi, bukannya mencela atau merendahkan pihak lain / saham tertentu.

sangat bermanfaat artikel ini pak.

sebagai pekerja di sekuritas saya banyak belajar dari pak teguh, khususnya tulisan kali ini.

saya berusaha tidak membedakan antara client kecil atau besar, saya tidak pernah memaksa mereka transaksi, saya menganggap portofolio mereka adalah portofolio saya.

meskipun perusahaan terus menggencet saya, tapi saya tetap berkomitmen memberikan yang terbaik.

Awalnya saya masih ragu apakah pendapat saya benar, tetapi melalui tulisan ini saya semakin mantap berkomitmen menjadikan client sebagai prioritas saya. meskipun posisi saya menjadi taruhannya.

Terimakasih pak teguh atas tulisannya

bagi saudara yg belum mengikuti seminarnya pak teguh... ayokk segera ikut ya..kl gk nyesel...

ilmu yg di share kan pak teguh sangat berguna agar bisa survive di market....

Salam cuan dr medan

Suyanto

Saya hanya ingin comment sedikit tentang ini.Agar orang-orang juga belajar dari pengalaman lumayan pahit. hehehe

Memang banyak broker-broker atau menyebut diri mereka analis. Tetapi banyak yang terjebak dengan rekomendasi para broker2 tsb, karena sebetulnya broker2 tsb tidak tahu apa-apa tentang fundamental perusahaan yang di rekomendasi.

Saya dulu adalah orang yang selalu bertanya kepada para broker apa yang harus dibeli, dan nyata nya apabila ada koreksi, mereka hanya berkata "iya pak, sedang koreksi". semua juga nyaho sedang koreksi T.T

Kalau boleh kasih saran, sarannya simple menurut saya: Do your homework... It's your money not theirs, you're supposed to be the one responsible for it. and also remember we don't have to be smarter, we just have to be more disciplined than the rest.

Happy Investing

Thanks mas Teguh untuk sharing kepada kita-kita.

WG

*maaf, saya hanya orang biasa yang menyukai saham :) yang sehari-harinya terbiasa dengan gaya bahasa yang lugas, langsung pada point-nya namun tetap menjunjung kesopanan.. :)

salam kenal, sudah 5 bulan saya menjadi peserta BEI melalui broker Kresna sekuritas, nah saya mau naya menurut pengalaman bapak butuh berapa lama supaya bisa sukses dalam trading? apa pernah bapak melakukan survey?

thanks a lot.

saran saya sama dengan david dv "Jangan bertransaksi saham pada broker yang hanya berorientasi pada value transaksi semata? Tetapi pada broker yang peduli pada portofolio saham nasabah-nasabahnya & broker yang terus meng-upgrade pengetahuannya tentang saham" inget ya di sekuritas masih banyka broker2 yang berorientasi sama nilai bukan fee semata :)

dari saya ex broker yang sekarang seorang menjadi full investor :)

Yang pasti di atas deposito atau standart target > 7.5%. Kalau ingin lebih agresif ya 15-20% (rata-rata Warren Buffet) atau >100% ala Peter Lynch. Imho pak :)

Salam dari BSD ( Bumi Serpong Damai).

Elman Raiyan.

elmanraiyan.com