Kinerja Sektor Perbankan 2011

Hingga hari ini yaitu 6 Maret 2011, terdapat setidaknya delapan emiten bank yang sudah merilis laporan keuangan (LK) periode full year 2011. Mereka adalah Bank BNI (BBNI), Bank BRI (BBRI), Bank BTN (BBTN), Bank Danamon (BDMN), Bank CIMB Niaga (BNGA), Bank BII (BNII), Bank Permata (BNLI), dan Bank BTPN (BTPN). Nah, pada kesempatan kali ini penulis akan mengajak anda untuk membandingkan beberapa rasio kinerja dari kedelapan bank diatas, untuk menjawab pertanyaan berikut: Bank mana yang memiliki kinerja paling bagus?

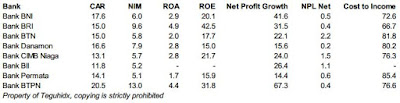

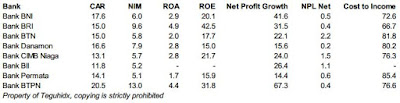

Pada artikel kali ini, kita akan menggunakan rasio keuangan untuk mengukur baik buruknya kinerja sebuah bank. Kalau anda sering baca-baca laporan keuangan bank versi iklan koran, disitu ada tabel khusus yang mencantumkan rasio keuangan bank yang bersangkutan, yang berisi sebelas macam rasio, mulai dari Capital Adequacy Ratio (CAR), hingga Loan to Deposit Ratio (LDR). Kita tidak akan menggunakan semua kriteria tersebut, melainkan hanya tujuh saja, yaitu CAR, Net Interest Margin (NIM), Non Performing Loan Net (NPL Net), Return on Assets (ROA), Return on Equity (ROE), dan Cost to Income. Plus satu kriteria tambahan yaitu pertumbuhan laba bersih. Menurut hemat penulis, kriteria-kriteria tersebut sudah cukup menggambarkan kinerja bank yang bersangkutan.

Okay langsung saja, berikut datanya, klik gambar untuk memperbesar.

Keterangan:

1. Untuk CAR, ROA, ROE, NIM, dan Net Profit Growth, semakin besar angkanya berarti semakin bagus.

2. Sebaliknya untuk NPL Net dan Cost to Income, semakin kecil angkanya berarti semakin bagus.

Perhatikan kolom CAR. Seperti yang kita ketahui, CAR menunjukkan kuat lemahnya struktur permodalan sebuah bank, dimana semakin besar angkanya, maka modal bank yang bersangkutan semakin kuat. Posisi terbaik dalam hal CAR ditempati oleh BTPN dengan CAR 20.5%, disusul oleh BBNI. Sementara posisi bank dengan modal terlemah ditempati oleh BNII, dengan CAR hanya 11.8%.

Perhatikan kolom NIM. NIM menunjukkan besarnya pendapatan bunga bersih (yang sudah dikurangi beban pokok) dibandingkan nilai aset yang menghasilkan bunga tersebut. Semakin besar NIM ini, maka itu berarti bank-nya semakin menguntungkan. Posisi terbaik kembali ditempati oleh BTPN dengan NIM 13.0%, disusul oleh BBRI. Sementara posisi NIM terendah ditempati oleh BNLI.

ROA dan ROE menunjukkan seberapa besar laba bersih yang dihasilkan bank yang bersangkutan, terhadap nilai aset dan ekuitasnya. Dilihat dari sini, BBRI merupakan yang terbaik dengan ROA 4.9%, dan ROE 42.5%. Posisi kedua ditempati oleh BTPN. Posisi buncit? BNLI lagi. Sayangnya BNII tidak (atau belum) menyediakan data ROA dan ROE-nya, dimana kalau dilihat dari NIM-nya, bukan tidak mungkin BNII bisa lebih jelek dari BNLI.

Net Profit Growth menunjukkan pertumbuhan laba bersih pada tahun 2011 dibandingkan tahun 2010. Semakin besar angkanya maka semakin pesat pertumbuhannya. Pada kriteria ini BTPN kembali menjadi yang terbaik, disusul oleh BBNI. Sementara posisi juru kunci, lagi-lagi ditempati oleh BNLI.

NPL Net menunjukkan rasio kredit macet dibanding total kredit yang disalurkan, dimana semakin kecil tentunya semakin bagus. Dalam kriteria ini, BDMN menjadi yang terbaik dengan NPL Net 0.15%, disusul BTPN 0.35%. Yang terburuk adalah BBTN dan BNGA dengan NPL Net masing-masing 2.22% dan 1.48%. Terakhir Cost to Income, menunjukkan seberapa efektif pengeluaran operasional dibandingkan pendapatan operasional bank, dimana semakin kecil berarti semakin efektif. Dalam kriteria ini, BBRI merupakan yang terbaik dengan Cost to Income 66.7%, disusul oleh BBNI. Kabar buruk bagi BNLI, dimana dalam kriteria ini dia layak diganjar gelar sebagai bank terboros. Anda mungkin tidak pernah mengira bahwa kinerja bank milik Grup Astra ini ternyata bisa sepayah itu bukan?

Kesimpulannya, dengan mengasumsikan bahwa kedelapan bank diatas bermain di lingkup industri dengan kondisi yang sama, maka posisi sebagai bank dengan kinerja terbaik layak ditempati oleh BTPN, disusul oleh BBRI. What a surprise, isn’t it? Selama ini mungkin anda berpikir bahwa BBRI adalah bank dengan kinerja terbaik, tapi ternyata masih ada bank yang kinerjanya lebih baik lagi. Meski memang terdapat dua hal yang perlu diperhatikan disini. Pertama, pendapat bahwa kinerja BTPN lebih baik dari BBRI adalah pendapat yang subjektif, dimana anda boleh saja berpendapat kalau kinerja BBRI tetap lebih baik dari BTPN. Kedua, BTPN mungkin tidak bisa disetarakan dengan BBRI karena nilai asetnya sangat jauh berbeda (Rp47 trilyun berbanding Rp470 trilyun), sehingga kedua bank tersebut kemungkinan bermain di lingkup industri perbankan dengan kondisi yang juga berbeda.

Tapi yang jelas kalau anda hendak trading atau invest di saham-saham perbankan, maka BTPN dan BBRI secara fundamental sangat layak untuk dicermati, tinggal tentukan saja posisi masuknya di harga berapa. Dua bank ini layak dianugerahi Good Job! award. Pilihan berikutnya mungkin BBNI. Sementara saham perbankan yang sebaiknya dihindari, adalah BNII dan BNLI.

Lalu bagaimana dengan saham-saham perbankan lainnya? Berhubung mereka belum merilis LK, maka kita akan menganalisisnya lain waktu.

BI Rate dan Rekening Dana Investor

Kalau anda perhatikan, belakangan ini saham-saham perbankan agak tertekan. Salah satu penyebabnya adalah karena Bank Indonesia (BI) selaku otoritas perbankan di Indonesia, pada tanggal 9 Februari lalu telah menurunkan BI Rate sebanyak 25 basis poin menjadi 5.75%, terendah sejak tahun 2005. Penurunan BI Rate tersebut dikhawatirkan akan ikut menurunkan suku bunga kredit perbankan, yang pada akhirnya menurunkan laba bank yang bersangkutan. Benarkah demikian? Mari kita lihat datanya.

Tabel berikut menunjukkan data Suku Bunga Dasar Kredit, atau istilahnya prime lending rate, untuk kategori kredit ritel (kredit dengan bunga tertinggi), pada lima bank terbesar di Indonesia. Penulis menggunakan data pada akhir Januari 2012, dengan perbandingan data akhir Juni 2011. Sebab pada dua periode tersebut, BI menetapkan BI Rate dengan perbedaan yang cukup besar, yaitu 6.00% berbanding 6.75%.

Dari data diatas, maka dengan mengasumsikan bahwa kelima bank diatas sudah cukup mewakili seluruh bank di Indonesia, bisa disimpulkan bahwa penurunan BI Rate memang turut menyebabkan suku bunga kredit bank ikut turun. Namun penurunan bunga kredit yang dialami oleh para bank tidak sebesar penurunan dari BI Rate itu sendiri. Khusus untuk BBNI, bunga kreditnya hanya turun 1.1% dari 13.1 menjadi 13.0%, meskipun BI Rate turun sampai 11.1%.

Sementara penurunan terbesar dialami oleh BBRI, yaitu 11.7%. Namun perlu dicatat bahwa ketika BI Rate berada pada posisi 6.75%, BBRI menetapkan suku bunga yang tertinggi diantara kelima bank yang disurvey, yaitu 13.3%. Dan faktanya, BBRI masih mencatat kinerja kinclong pada kuartal IV 2011 kemarin.

Kesimpulannya, adalah benar bahwa penurunan BI Rate turut menyebabkan turunnya suku bunga kredit perbankan. Namun penurunan suku bunga kredit yang terjadi, tidak sebesar penurunan dari BI Rate itu sendiri. Dan kalau melihat kinerja terbaru dari tiga bank yang menurunkan suku bunga kreditnya, yaitu BBRI, BBNI, dan BNGA, maka akan tampak bahwa penurunan suku bunga kredit tersebut ternyata tidak terlalu berpengaruh pada laba bersih perseroan, dimana pertumbuhannya masih diatas 20%.

Sebenarnya kalau menurut penulis, berapapun BI Rate yang ditentukan oleh BI, itu adalah yang terbaik bagi para bank. BI Rate kan hanya akan diturunkan jika kondisi moneter lagi bagus, dimana para bank secara tidak langsung diizinkan oleh BI untuk melempar kredit sebanyak-banyaknya ke masyarakat, asalkan dengan bunga kredit yang lebih rendah. Jadi istilahnya gak apa-apa kalo para bank harus menurunkan harga dari barang yang mereka jual, asalkan omzetnya naik. Disisi lain, BI Rate akan dinaikkan ketika kondisi moneter lagi seret, dimana para bank dituntut untuk lebih ketat dalam menyeleksi calon peminjam. Alhazil, omzet para bank menjadi turun karena kredit yang disalurkan jadi lebih sedikit. Tapi berhubung harga barangnya (bunga kreditnya) dinaikkan, maka bank akan tetap memperoleh pendapatan yang lumayan.

Diluar isu BI Rate, isu yang mungkin lebih patut untuk dicermati adalah ketika awal Februari lalu, Bapepam memberlakukan peraturan rekening dana investor (RDI). Kita tahu bahwa peraturan RDI ini menyebabkan dana miliki investor saham yang sebelumnya berstatus sebagai aset milik sekuritas, statusnya berubah menjadi bagian dari aset bank yang ditunjuk, dalam bentuk dana pihak ketiga (DPK). Kelima bank yang ditunjuk Bapepam untuk ‘menampung’ dana milik investor adalah Bank BCA, Bank Mandiri, Bank CIMB Niaga, Bank BNI, dan Bank Permata.

Nah, hampir bisa dipastikan nilai DPK di kelima bank tersebut akan membludak pasca berlakunya RDI ini. Pertanyaannya tentu, seberapa besar pengaruh peningkatan DPK tersebut terhadap CAR dari bank yang bersangkutan? Kita akan mengetahuinya pada laporan keuangan kuartal I 2012 nanti.

Pengumuman: Berhubung hingga hari ini ternyata baru ada beberapa emiten saja yang sudah merilis laporan keuangan periode FY11, dan karena BEI menetapkan bahwa batas waktu terakhir keluarnya LK adalah pada tanggal 31 Maret 2012, maka waktu terbitnya Ebook 40 Edisi FY11 terpaksa harus diundur hingga awal April. Namun agar tidak membuat anda menjadi menunggu terlalu lama, maka ebook ini akan terbit dalam dua bagian, dimana bagian pertama akan terbit pada tanggal 19 Maret. Bagian pertama ini akan berisi analisis dari saham-saham yang sudah dipilih sebelumnya, yang sudah merilis LK-nya masing-masing (mudah-mudahan dalam dua minggu ke depan akan lebih banyak emiten yang merilis LK-nya). Sementara bagian kedua akan terbit pada awal April. Jumlah total saham yang dianalisis tetap 40 buah saham.

Pada artikel kali ini, kita akan menggunakan rasio keuangan untuk mengukur baik buruknya kinerja sebuah bank. Kalau anda sering baca-baca laporan keuangan bank versi iklan koran, disitu ada tabel khusus yang mencantumkan rasio keuangan bank yang bersangkutan, yang berisi sebelas macam rasio, mulai dari Capital Adequacy Ratio (CAR), hingga Loan to Deposit Ratio (LDR). Kita tidak akan menggunakan semua kriteria tersebut, melainkan hanya tujuh saja, yaitu CAR, Net Interest Margin (NIM), Non Performing Loan Net (NPL Net), Return on Assets (ROA), Return on Equity (ROE), dan Cost to Income. Plus satu kriteria tambahan yaitu pertumbuhan laba bersih. Menurut hemat penulis, kriteria-kriteria tersebut sudah cukup menggambarkan kinerja bank yang bersangkutan.

Okay langsung saja, berikut datanya, klik gambar untuk memperbesar.

Keterangan:

1. Untuk CAR, ROA, ROE, NIM, dan Net Profit Growth, semakin besar angkanya berarti semakin bagus.

2. Sebaliknya untuk NPL Net dan Cost to Income, semakin kecil angkanya berarti semakin bagus.

Perhatikan kolom CAR. Seperti yang kita ketahui, CAR menunjukkan kuat lemahnya struktur permodalan sebuah bank, dimana semakin besar angkanya, maka modal bank yang bersangkutan semakin kuat. Posisi terbaik dalam hal CAR ditempati oleh BTPN dengan CAR 20.5%, disusul oleh BBNI. Sementara posisi bank dengan modal terlemah ditempati oleh BNII, dengan CAR hanya 11.8%.

Perhatikan kolom NIM. NIM menunjukkan besarnya pendapatan bunga bersih (yang sudah dikurangi beban pokok) dibandingkan nilai aset yang menghasilkan bunga tersebut. Semakin besar NIM ini, maka itu berarti bank-nya semakin menguntungkan. Posisi terbaik kembali ditempati oleh BTPN dengan NIM 13.0%, disusul oleh BBRI. Sementara posisi NIM terendah ditempati oleh BNLI.

ROA dan ROE menunjukkan seberapa besar laba bersih yang dihasilkan bank yang bersangkutan, terhadap nilai aset dan ekuitasnya. Dilihat dari sini, BBRI merupakan yang terbaik dengan ROA 4.9%, dan ROE 42.5%. Posisi kedua ditempati oleh BTPN. Posisi buncit? BNLI lagi. Sayangnya BNII tidak (atau belum) menyediakan data ROA dan ROE-nya, dimana kalau dilihat dari NIM-nya, bukan tidak mungkin BNII bisa lebih jelek dari BNLI.

Net Profit Growth menunjukkan pertumbuhan laba bersih pada tahun 2011 dibandingkan tahun 2010. Semakin besar angkanya maka semakin pesat pertumbuhannya. Pada kriteria ini BTPN kembali menjadi yang terbaik, disusul oleh BBNI. Sementara posisi juru kunci, lagi-lagi ditempati oleh BNLI.

NPL Net menunjukkan rasio kredit macet dibanding total kredit yang disalurkan, dimana semakin kecil tentunya semakin bagus. Dalam kriteria ini, BDMN menjadi yang terbaik dengan NPL Net 0.15%, disusul BTPN 0.35%. Yang terburuk adalah BBTN dan BNGA dengan NPL Net masing-masing 2.22% dan 1.48%. Terakhir Cost to Income, menunjukkan seberapa efektif pengeluaran operasional dibandingkan pendapatan operasional bank, dimana semakin kecil berarti semakin efektif. Dalam kriteria ini, BBRI merupakan yang terbaik dengan Cost to Income 66.7%, disusul oleh BBNI. Kabar buruk bagi BNLI, dimana dalam kriteria ini dia layak diganjar gelar sebagai bank terboros. Anda mungkin tidak pernah mengira bahwa kinerja bank milik Grup Astra ini ternyata bisa sepayah itu bukan?

Kesimpulannya, dengan mengasumsikan bahwa kedelapan bank diatas bermain di lingkup industri dengan kondisi yang sama, maka posisi sebagai bank dengan kinerja terbaik layak ditempati oleh BTPN, disusul oleh BBRI. What a surprise, isn’t it? Selama ini mungkin anda berpikir bahwa BBRI adalah bank dengan kinerja terbaik, tapi ternyata masih ada bank yang kinerjanya lebih baik lagi. Meski memang terdapat dua hal yang perlu diperhatikan disini. Pertama, pendapat bahwa kinerja BTPN lebih baik dari BBRI adalah pendapat yang subjektif, dimana anda boleh saja berpendapat kalau kinerja BBRI tetap lebih baik dari BTPN. Kedua, BTPN mungkin tidak bisa disetarakan dengan BBRI karena nilai asetnya sangat jauh berbeda (Rp47 trilyun berbanding Rp470 trilyun), sehingga kedua bank tersebut kemungkinan bermain di lingkup industri perbankan dengan kondisi yang juga berbeda.

Tapi yang jelas kalau anda hendak trading atau invest di saham-saham perbankan, maka BTPN dan BBRI secara fundamental sangat layak untuk dicermati, tinggal tentukan saja posisi masuknya di harga berapa. Dua bank ini layak dianugerahi Good Job! award. Pilihan berikutnya mungkin BBNI. Sementara saham perbankan yang sebaiknya dihindari, adalah BNII dan BNLI.

Lalu bagaimana dengan saham-saham perbankan lainnya? Berhubung mereka belum merilis LK, maka kita akan menganalisisnya lain waktu.

BI Rate dan Rekening Dana Investor

Kalau anda perhatikan, belakangan ini saham-saham perbankan agak tertekan. Salah satu penyebabnya adalah karena Bank Indonesia (BI) selaku otoritas perbankan di Indonesia, pada tanggal 9 Februari lalu telah menurunkan BI Rate sebanyak 25 basis poin menjadi 5.75%, terendah sejak tahun 2005. Penurunan BI Rate tersebut dikhawatirkan akan ikut menurunkan suku bunga kredit perbankan, yang pada akhirnya menurunkan laba bank yang bersangkutan. Benarkah demikian? Mari kita lihat datanya.

Tabel berikut menunjukkan data Suku Bunga Dasar Kredit, atau istilahnya prime lending rate, untuk kategori kredit ritel (kredit dengan bunga tertinggi), pada lima bank terbesar di Indonesia. Penulis menggunakan data pada akhir Januari 2012, dengan perbandingan data akhir Juni 2011. Sebab pada dua periode tersebut, BI menetapkan BI Rate dengan perbedaan yang cukup besar, yaitu 6.00% berbanding 6.75%.

Dari data diatas, maka dengan mengasumsikan bahwa kelima bank diatas sudah cukup mewakili seluruh bank di Indonesia, bisa disimpulkan bahwa penurunan BI Rate memang turut menyebabkan suku bunga kredit bank ikut turun. Namun penurunan bunga kredit yang dialami oleh para bank tidak sebesar penurunan dari BI Rate itu sendiri. Khusus untuk BBNI, bunga kreditnya hanya turun 1.1% dari 13.1 menjadi 13.0%, meskipun BI Rate turun sampai 11.1%.

Sementara penurunan terbesar dialami oleh BBRI, yaitu 11.7%. Namun perlu dicatat bahwa ketika BI Rate berada pada posisi 6.75%, BBRI menetapkan suku bunga yang tertinggi diantara kelima bank yang disurvey, yaitu 13.3%. Dan faktanya, BBRI masih mencatat kinerja kinclong pada kuartal IV 2011 kemarin.

Kesimpulannya, adalah benar bahwa penurunan BI Rate turut menyebabkan turunnya suku bunga kredit perbankan. Namun penurunan suku bunga kredit yang terjadi, tidak sebesar penurunan dari BI Rate itu sendiri. Dan kalau melihat kinerja terbaru dari tiga bank yang menurunkan suku bunga kreditnya, yaitu BBRI, BBNI, dan BNGA, maka akan tampak bahwa penurunan suku bunga kredit tersebut ternyata tidak terlalu berpengaruh pada laba bersih perseroan, dimana pertumbuhannya masih diatas 20%.

Sebenarnya kalau menurut penulis, berapapun BI Rate yang ditentukan oleh BI, itu adalah yang terbaik bagi para bank. BI Rate kan hanya akan diturunkan jika kondisi moneter lagi bagus, dimana para bank secara tidak langsung diizinkan oleh BI untuk melempar kredit sebanyak-banyaknya ke masyarakat, asalkan dengan bunga kredit yang lebih rendah. Jadi istilahnya gak apa-apa kalo para bank harus menurunkan harga dari barang yang mereka jual, asalkan omzetnya naik. Disisi lain, BI Rate akan dinaikkan ketika kondisi moneter lagi seret, dimana para bank dituntut untuk lebih ketat dalam menyeleksi calon peminjam. Alhazil, omzet para bank menjadi turun karena kredit yang disalurkan jadi lebih sedikit. Tapi berhubung harga barangnya (bunga kreditnya) dinaikkan, maka bank akan tetap memperoleh pendapatan yang lumayan.

Diluar isu BI Rate, isu yang mungkin lebih patut untuk dicermati adalah ketika awal Februari lalu, Bapepam memberlakukan peraturan rekening dana investor (RDI). Kita tahu bahwa peraturan RDI ini menyebabkan dana miliki investor saham yang sebelumnya berstatus sebagai aset milik sekuritas, statusnya berubah menjadi bagian dari aset bank yang ditunjuk, dalam bentuk dana pihak ketiga (DPK). Kelima bank yang ditunjuk Bapepam untuk ‘menampung’ dana milik investor adalah Bank BCA, Bank Mandiri, Bank CIMB Niaga, Bank BNI, dan Bank Permata.

Nah, hampir bisa dipastikan nilai DPK di kelima bank tersebut akan membludak pasca berlakunya RDI ini. Pertanyaannya tentu, seberapa besar pengaruh peningkatan DPK tersebut terhadap CAR dari bank yang bersangkutan? Kita akan mengetahuinya pada laporan keuangan kuartal I 2012 nanti.

Pengumuman: Berhubung hingga hari ini ternyata baru ada beberapa emiten saja yang sudah merilis laporan keuangan periode FY11, dan karena BEI menetapkan bahwa batas waktu terakhir keluarnya LK adalah pada tanggal 31 Maret 2012, maka waktu terbitnya Ebook 40 Edisi FY11 terpaksa harus diundur hingga awal April. Namun agar tidak membuat anda menjadi menunggu terlalu lama, maka ebook ini akan terbit dalam dua bagian, dimana bagian pertama akan terbit pada tanggal 19 Maret. Bagian pertama ini akan berisi analisis dari saham-saham yang sudah dipilih sebelumnya, yang sudah merilis LK-nya masing-masing (mudah-mudahan dalam dua minggu ke depan akan lebih banyak emiten yang merilis LK-nya). Sementara bagian kedua akan terbit pada awal April. Jumlah total saham yang dianalisis tetap 40 buah saham.

Komentar

Apakah ada website yg menyediakan emitmen2 apa saja yg sudah merilis LK nya untuk 2011 kemarin?

ma kasih...

sangat bermanfaat..

Perkenalkan saya mahasiswa Fakultas Ekonomi di UII Yogyakarta

:)

twitter : @profiluii

kunjung balik ya mas.. :)

terimakasih