Pelemahan Rupiah = Krisis 1998? Maybe Not

Indonesia mengalami

krisis ekonomi yang buruk di tahun 1998 lalu, dan krisis tersebut diawali oleh kejatuhan

nilai tukar Rupiah terhadap US Dollar sejak Agustus tahun sebelumnya (1997).

Berhubung saat ini kurs Rupiah juga terus saja melemah, maka wajar jika timbul pertanyaan:

Apakah krisis 1998 akan terulang kembali?

Krisis 1998 yang

melanda beberapa negara di Asia Tenggara plus Korea Selatan, diawali oleh

penurunan nilai tukar mata uang Thailand, Baht, pada Mei 1997. Penurunan tersebut

memaksa Pemerintah Thailand untuk mem-float Baht, atau dengan kata lain

membiarkan kurs Baht terhadap USD ditentukan secara bebas oleh pasar, pada Juli

1997. Sebelumnya kurs Baht memang ditentukan oleh Pemerintah Thailand, dimana

Baht hanya bisa naik dan turun sebesar trading band yang sudah

ditentukan.

Dan tak lama kemudian,

nilai tukar Baht terhadap USD turun lebih dalam lagi, hingga mencapai B56 per

USD pada awal tahun 1998, atau jatuh hingga separuhnya (sebelum Mei 1997, kurs

Baht stabil di B25 – 26 per USD).

Menyusul kejatuhan

Baht, Rupiah juga langsung goyang tak lama kemudian, hingga Bank Indonesia (BI)

terpaksa memperlebar trading band Rupiah, dari tadinya 8% menjadi 12%

(sehingga nilai tukar Rupiah terhadap USD, yang tadinya maksimal hanya bisa

naik atau turun 8% dalam sehari, menjadi bisa naik atau turun maksimal 12%

dalam sehari), pada Juli 1997. Setelah itu kurs Rupiah tanpa ampun jeblok 12%

setiap hari. Pada Agustus 1997, BI akhirnya juga melepas batasan trading

band Rupiah, dan membiarkan Rupiah

bergerak sesuai mekanisme pasar. Hasilnya Rupiah terjerembab lebih buruk

lagi, hingga menembus Rp11,000 pada Januari 1998, atau anjlok 75% lebih.

Dan krisis yang

sebenarnya justru baru dimulai pada tahun 1998 tersebut. Pada laporan keuangan

untuk tahun penuh 1997, perusahaan-perusahaan Tbk yang memiliki utang dalam mata uang USD membukukan kerugian kurs

gila-gilaan, karena nilai utang mereka melonjak hingga dua atau tiga kali

lipat, dan banyak diantaranya yang terancam default (gagal bayar utang).

Alhasil memasuki tahun 1998, para

perusahaan ini berupaya membeli USD dalam jumlah besar untuk membayar utangnya,

dan itulah yang menyebabkan pelemahan Rupiah terus berlanjut hingga menembus

Rp17,000-an pada pertengahan tahun 1998. Pada titik inilah, puluhan perusahaan,

baik Tbk maupun private, tanpa ampun langsung bangkrut, dan kebangkrutan mereka turut menyeret

bank-bank yang memberikan mereka pijaman. Salah satu bank terbesar di

Indonesia, Bank BCA, mengalami rush, Presiden Soeharto lengser pada

bulan Mei, dan pertumbuhan ekonomi Indonesia tercatat minus 13.5% untuk tahun

1998.

Penyebab Krisis

Berbeda dengan

negara-negara lainnya yang mampu untuk pulih lebih cepat (Singapura hanya

mengalami krisis-nya selama kurang dari 1 tahun, atau malah boleh dibilang gak

ada krisis sama sekali), Indonesia butuh waktu sekitar 5 tahun untuk pulih dari

krisis, dan ekonomi baru terasa maju kencang kembali pada tahun 2003 – 2004.

Termasuk IHSG, yang sempat mencatat rekor posisi terendahnya pada September

1997, tidak mampu untuk break new high lagi hingga penghujung tahun

2003. Penurunan Rupiah pun tercatat yang paling dalam dibanding mata uang

lainnya yang turut terkena dampak krisis. Pertanyaannya,

kenapa?

Rate vs USD

|

Before Crisis

|

Lowest Position

|

Change (%)

|

Rupiah

|

2,600

|

17,000

|

(84.7)

|

Baht

|

25

|

56

|

(55.4)

|

Ringgit

|

2.5

|

4.7

|

(46.8)

|

Filipina Peso

|

26

|

53

|

(50.9)

|

Korean Won

|

800

|

1700

|

(52.9)

|

Dan jawabannya adalah

karena sebelum terjadinya krisis, Indonesia, entah itu Pemerintahnya maupun

sektor swastanya, memiliki utang yang amat

sangat besar. Pada tahun 1997, rasio utang Indonesia terhadap GDP tercatat lebih dari 150%. Ketika Indonesia

mengalami booming pertumbuhan ekonomi sejak akhir dekade 80-an hingga pertengahan

90-an, para konglomerasi secara greedy memanfaatkan momentum tersebut

untuk mengambil utang luar negeri sebesar-besarnya, dan sayangnya Pemerintah

membiarkan hal tersebut. Asia Pulp & Paper, perusahaan kertas terbesar di

dunia milik Grup Sinarmas, ketika itu memiliki utang obligasi dalam mata uang

US$ senilai US$ 14 milyar (wow!) yang

tentu saja gagal untuk dibayar setelah kurs Rupiah anjlok.

Jadi penyebab buruknya

kinerja perusahaan-perusahaan di penghujung tahun 1997, awalnya memang karena

penurunan nilai tukar Rupiah. Namun yang menyebabkan keadaan menjadi

benar-benar buruk alias krisis di tahun berikutnya (1998), adalah karena

puluhan perusahaan-perusahaan besar mendadak membutuhkan USD dalam jumlah besar

untuk membayar utang-utangnya, dan itulah

yang menyebabkan Rupiah melemah lebih lanjut (sehingga mereka pada akhirnya

tetap saja bangkrut), dan pada akhirnya menyebabkan krisis.

Lalu bagaimana dengan

tahun 2015 ini?

Berbeda dengan tahun

1998, pada tahun 2015 ini Indonesia tidak lagi ‘keberatan’ utang. Berdasarkan

data dari Kementerian Keuangan, hingga Kuartal II 2015, rasio utang Pemerintah

terhadap GDP (tidak termasuk utang swasta) adalah 25%. Dan kalau ditambah

utang swasta mungkin jadi 27 – 29%.

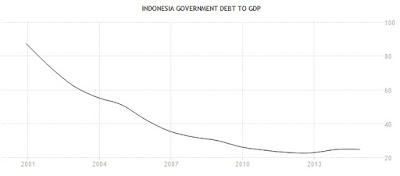

Berikut adalah data rasio Debt to GDP sejak tahun 2008 hingga 2013:

Debt to GDP (%)

|

Total

|

Government Debt Only

|

2008

|

33.2

|

32.3

|

2009

|

30.3

|

28.6

|

2010

|

27.4

|

26.5

|

2011

|

26.6

|

24.5

|

2012

|

27.3

|

23.1

|

2013

|

28.7

|

23.0

|

Poinnya adalah, okay,

Rupiah memang sedang melemah, dan dia bisa melemah sampai berapa saja. Tapi

selama Pemerintah atau sektor swasta tidak memiliki utang yang besar dalam mata

uang USD, then trust me, Indonesia akan

baik-baik saja! Contoh riil dari hal ini adalah ketika terjadi krisis

global di tahun 2008 lalu, dimana pada tahun tersebut Rupiah juga melemah dari

9,000-an hingga tembus 12,000 per USD. Tapi karena ketika itu

perusahaan-perusahaan di Indonesia tidak lagi keberatan utang seperti tahun

1998, maka tidak terjadi aksi beli USD dalam

jumlah besar-besaran, sehingga Rupiah

langsung menguat lagi setahun berikutnya. Dan seperti yang bisa anda lihat

di tabel diatas, pada tahun 2008 tersebut rasio utang terhadap GDP Indonesia

memang hanya 33.2%, atau jauh lebih rendah dibanding tahun 1998.

Sementara untuk tahun

2015 ini? Well, rasio utang tersebut sudah lebih baik lagi menjadi hanya 25%

(government only). Dalam hal ini mungkin penulis perlu juga meluruskan komentar-komentar

yang menyebutkan bahwa Indonesia krisis karena utang Pemerintah sudah menembus

Rp3,000 trilyun (dan itu memang terdengar sebagai angka yang fantastis).

Tapi sekarang pakai logika

saja: Kalau memang besarnya jumlah utang itu harus dilihat dari nilai nominal, maka Astra

International (ASII) seharusnya sudah lama bangkrut karena total

kewajibannya pada Kuartal II 2015 tercatat Rp119 trilyun, atau lebih besar dibanding kewajiban Bumi Resources

(BUMI) sekalipun yang ‘hanya’ Rp75 trilyun (berdasarkan kurs Rp13,160 per

USD). Tapi kenapa saham ASII masih kokoh di 5,000-an, sementara BUMI malah

sudah mati di gocap? Ya karena nilai aset ASII, yakni Rp243 trilyun, masih jauh

lebih besar dibanding utangnya tersebut, sementara nilai aset BUMI hanya Rp58

trilyun, atau sudah lebih kecil dibanding utangnya (sehingga perusahaan

mengalami defisiensi modal), sehingga BUMI secara teknis sudah bangkrut karena

aset yang tersedia tidak lagi cukup untuk membayar utang-utangnya.

Demikian pula dengan

total utang Pemerintah Indonesia. Meski angkanya sudah tembus Rp3,000 trilyun,

namun nilai ‘aset negara’, dalam hal ini GDP, juga naik terus dan sekarang

sudah mantap di level Rp12,000 trilyun, sehingga rasio utang terhadap GDP-nya

hanya sekitar 25%, dan itu adalah rasio

yang sangat aman. Anda tahu kenapa Yunani mengalami krisis? Itu

adalah karena rasio utangnya terhadap GDP tercatat 177%, atau dengan kata lain

utang Yunani nyaris 2 kali lebih besar dibanding GDP-nya sendiri. Jadi gimana

mereka nggak krisis???

|

| Rasio utang Pemerintah Indonesia terhadap GDP. Perhatikan bahwa trend-nya turun terus sejak tahun 2001. Sumber: www.tradingeconomics.com |

Jadi kesimpulannya,

okay, Rupiah memang melemah, dan level Rp15,000 sepertinya cuma soal waktu

untuk bisa ditembus, karena sampai sekarang Bank Indonesia

(BI) kelihatannya masih santai-santai saja. Seperti halnya BEI dan OJK

yang baru keliatan kerja setelah IHSG minggu kemarin mengalami panic selling, BI juga mungkin baru

akan turun tangan kalau Rupiah, dalam pandangan mereka, memang sudah berada di

level yang tidak lagi wajar. Faktor eksternal seperti devaluasi Yuan juga mungkin masih

bisa menekan Rupiah lebih lanjut.

Tapi selama

perusahaan-perusahaan tidak memiliki utang USD dalam jumlah besar, maka kita

akan baik-baik saja (meski memang IHSG mau tidak mau harus turun dulu), dan pelemahan Rupiah pada akhirnya nanti akan

berhenti. Saat ini beberapa perusahaan memang punya utang dalam mata uang

USD dalam jumlah besar, tapi sebagian besar lainnya tidak punya utang apapun.

Dan kondisi ini sangat berbeda dengan

tahun 1997 – 1998 lalu, dimana semua konglomerasi nyaris tanpa terkecuali

memiliki utang hingga puluhan milyar USD tanpa didukung oleh kepemilikan aset

yang memadai. Tahun 2014 lalu, Perusahaan Gas

Negara (PGAS) menerbitkan obligasi senilai US$ 1.35 milyar di Singapura. Dan meski

nilai obligasi tersebut tidak sampai sepersepuluh dari nilai obligasi yang

diterbitkan Asia Pulp & Paper di penghujung tahun 90-an (US$ 14 milyar

cuy!), namun itu sudah merupakan salah satu obligasi terbesar yang diterbitkan

oleh perusahaan di Indonesia, karena perusahaan-perusahaan lain paling banter

hanya menerbitkan obligasi di kisaran ratusan juta USD saja. Disisi lain PGAS

sendiri memang perusahaan besar dengan nilai aset US$ 5.8 milyar, jadi utang

segitu masih wajar.

Hanya memang, dengan

terus melemahnya Rupiah, maka anda sebagai investor dituntut untuk lebih

selektif dalam memilih saham, dimana anda sebaiknya menghindari saham dari

perusahaan yang punya utang dalam mata uang USD, apalagi jika utang tersebut

tidak di-hedging. Tapi yah, itu nggak sulit kok.

Komentar

Mengenai Indonesia, saya rasa saati in sedang berada pada posisi yang sulit, paling tidak untuk jangka pendek. Tidak mudah bagi BI untuk menaikan atau menurunkan BI Rate pada saat ini. Untuk mempercepat perputaran roda ekonomi, sewajarnya BI menurunkan suku bunga. Namun pada saat dimana sentimen sedang negatif, maka penurunan suku bunga akan memperparah nilai tukar Rupiah.

Dengan menurunnya expor impor dan konsumsi, andalan pendorong pertumbuhan terumpu pada investasi dan stimulus pemerintah. Dengan situasi yang kurang kondusif di dalam maupun di luar negeri, saya berpendapat bahwa investor akan cenderug wait and see atau malahah mengurangi investasi dan menjadi lebih konserfatif.

Untuk program pemerintah, akan lebih baik jika kita tidak berkhaya bahwa dampak yang diberikan akan besar dalam waktu cepat. Proyek membutuhkan waktu yang cukup lama untuk memberikean efek multiplier yang nyata. Ditambah lagi banyak faktor penghambat, baik politik maupun di lapangan, yang tidak mudah untuk diselesaikan.

Di sisi lain, saya kira kita sangat beruntung mempunyai pemimpin2 baru, baik di pusat dan daerah, yang tidak hanya kompeten, namun juga kredible. Ini yang menimbulkan optimisme dan melahirkan pandanga, bahwa, apapun masalahnya, besok akan lebih baik.

Akhirnya, tidak dipungkiri kondisi saat ini sangat memberatkan bagi kebanyakan pelau usaha di sektor ril dan finansial. Tapi ini adalah sebuah siklus ekonomi yang wajar dan mudah mudahan dapat dilalui dengan baik. Mungkin dari saat seperti inilah, kita bisa mengetahui apakah kita adalah pelaku usaha/investor yang tangguh.

Bisa menjelaskan tentang hedging pak? terutama emiten yang punya hutang USD, yang sudah di hedge sampai rupiah 14.000. Maksudnya apa ini pak Teguh? kalau rupiah ke 15.000 apa guna dari hedge itu?

Trimakasih.

Stallone

@stallone sepengetahuan saya, kalo sudah dihedge sampai 14000 artinya ya deal mereka sama bank, bank akan menanggung selisih pembayaran hutang usd mereka apabila usd melebihi 14000. jadinya ya bila usd 15000 perusahaan akan untung 1000/usd karena sudah membayar fee untuk hedging itu

Saya terus mengikuti blog Pak Teguh, meski saya sebagai trader bukan investor nilai. Tulisan Pak Teguh sangat lengkap dan berimbang, ditambah lagi enak utk dibaca.

Apalagi di sejak April 2015, ketika IHSG mulai turun dari ketinggian, saya makin rajin baca dan cari info soal market dan para penghuninya (emiten).

Sejak April 2015 itulah saya mulai mengurangi posisi dan Pada Juni 2015 saya sudah betul-betul kosong di porto.

Sebagai trader, saya pikir saat ini atau beberapa bulan lagi belum saatnya untuk masuk market, kecuali IHSG di chart monthly sudah break dan ditutup di atas MA20.

Namun saya tidak tahu, bagi investor nilai, apakah saat ini adalah saat yang baik untuk mulai kolek atau masih harus bersabar dulu.

Salam Sukses Pak Teguh

= John Templeton =

Its not about how big , but how long and how fast.

Problematika utama dari kehancuran moneter Indonesia pada tahun 1997/1998 adalah pada likuiditas , di mana short term debt Forex PRIVATE yang diikuti dengan tarikan dana keluar yang deras karena kebutuhan di sekitar (South east Asia dan diawali oleh rentetan imbas dari Tequila crisis di Amerika Tengah dan Selatan) menghasilkan Chaos dan Indonesia pada akhirnya mengalami masa Shock and Awe jilid II , bila jilid I membawa Soeharto naik tahta , jilid II membawa ia lengser.

Saat Thailand berada dalam titik nadir di 1997 , Indonesia masih dianggap kokoh bahkan dipuja-puji IMF untuk kebijkan makroekonomi-nya yang kokoh dan ini bukan sekedar basa basi karena tingkat investasi juga saving rate kita cukup paten.

Betul pada 1996 , current deficit kita -3,5% namun ini hanya 1/2 dari defisit perdangan Thailand dan ekonomi kita tumbuh pesat selama 3 dekade , surplus budget selama 4 tahun terakhir dan tentunya BI rutin nabung Dollar.

Situasi di Thailand pada akhirnya membawa imbas spekulasi ke Indonesia , apalagi mengingat utang dollar seperti yang bung katakan di artikel di atas menumpuk dan tidak sedikit dalam jangka pendek , BI yang setengah panik langsung intervensi menaikkan suku bunga dan operasi pasar.

16% of GDP , itu adalah persentase utang Dollar yang jatuh tempo dalam satu tahun ! 33 miliar USD (unhedged) adalah utang jangka pendek , yang oleh karena pengawasan setengah hati BI dan liberalisasi pasar juga kroni-isme menciptakan malapetaka ini.

Tentu ini bukan kerjaan 1 hari , atau 1 bulan atau 1 tahun namun selama lebih dari 1 dekade , di mana pertumbuhan perbankan dan kredit juga spekulasi meningkat siginifikan sejak era 80an dan hal ini seperti tidak masalah karena arus dana asing memang deras masuk ke seluruh Asia Timur dan Indonesia adalah salah satu bintang utamanya.

1996 aliran USD yang masuk $55 milliar , dan di semester I 1997 , net in $13 milliar. Semester II 1997 ? OUT $33 milliar ! kondisi ini tentu diperkeruh dengan perbankan kita yang lebih mirip penjudi (spekulan) dan tanpa pengawasan ketat , NPL dalam mata asing mencapai sedikitnya $12 milliar. Hasil akhirnya kita sama-sama tahu, arus investasi yang deras masuk di satu sisi merupakan berkah namun adalah neraka sebaliknya.

....

Saya sependapat bahwa secara kondisi , situasi dan kecenderungan 1998 dan saat ini tidak sama baik ditilik dari kondisi perbankan kita yang secara permodalan cukup kuat dan konservatif. Yang harus jadi perhatian adalah kredit sektor non finansial dalam mata uang asing , terutama untuk usaha yang non-tradebale.Meski demikian dibandingkan Malaysia atau Thailand tingkat utang Indonesia sangat jauh secara persentase dari GDP

Utang publik sampai dengan Q1 2015 : 25,9% dari GDP atau setara $219 miliar , sementara Malaysia 53,4% dari GDP atau setara $161 miliar , Thailand 30,9% dari GDP atau $126 miliar. So meski secara nominal utang gov Indonesia lebih besar namun secara persentase jauh lebih sehat.

Secara keseluruhan total debt untuk sektor non finansial sampai dengan Q1 2015 Indonesia termasuk paling rendah dibandingkan negara-negara tetangga : 65.2% atau $538 miliar, Malaysia 188.1% atau $566 miliar, Thailand 151.9% atau $617 miliar demikian juga utang bank untuk sektor non finansial , household atau utang rumah tangga yang jauh dari signifikan. Dengan kata lain kondisi saat ini memang lebih banyak dari sektro EKSTERNAL dan ketergantungan kita akan ekspor ke China juga ketergantungan kita akan komoditas mentah mineral maupun industri yang terkait karet dan crude palm membuat kondisi ekonomi kita rentan akan arus keluar yang dalam jangka pendek bila tidak diambil kebijakan yang tepat maka bisa meluas dan tidak mungkin akan merasakan tekanan yang lebih berat.

Karena itu saya katakan butterfly effect , bahwa kondisi di luar yang carut-marut (mulai dari QE The Fed , BOJ, EU, krisis Greece, kondisi geopolitik yang panas sampai yang berkaitan langsung seperti harga komoditas) sedikit banyak mempengaruhi kondisi dalam negeri yang notabene seharusnya punya modal yang kuat karena sektor konsumsi menjadi penopang utama , namun bila garam saja impor jelas ada yang salah dari manajemen negeri penyamun ini. Ditambah dengan kondisi Malaysia yang cukup mengkhawatirkan + arus dana asing keluar untuk bond/surat berharga yang bisa semakin memukul mata uang di kawasa emerging market menambah pressure untuk ledakan yang besar.

Saya pikir BI sudah lalai dalam memanage moneter kita , tidak ada kebijakan yang tegas dan terlalu reaktif , dalam 2 tahun ini selalu terombang-ambing antara likuiditas rupiah di dalam negeri dan nilai tukar rupiah terhadap dollar , meskipun kondisi di dalam sebenarnya cukup kuat. Selain itu juga terlambat dalam regulasi dan pengetatan kredit dalam mata uang asing oleh perusahaan-perusahaan non tradeable seperti Real Estate dan properti yang baik secara langsung maupun melalui SPV mencairkan utang dalam mata uang asing , demi selisih bunga yang rendah dan pada akhirnya bisa menjadi bumerang. Namun belum terlambat dan semoga tidak salah jalan, untuk pasar sendiri saya masih full bearish dan kodisi di luar terutama US , Jepang dan China akan berpengaruh besar pada pasar saham di seluruh dunia , kita masih jauh dari dasar , panic selling belum sampai di puncaknya , valuasi Stock China , Jepang dan US masih mahal dan panick selling jilid II di negara-negara tersebut akan berimbas pula pada seantero emerging market , wait and see, Cash is King.

Salam,

e

Bila asing menjual SUN dan saham tersebut dan dibwlikan dollar tentu dampak terhadap kurs rupiah akan lebih dahsyat. Belum lagi defisit neraca perdagangan yang jumlahnya mendekati 3%.

Bagaimana pengaruh SUN dan SAHAM yang dimiliki asing dan defisit neraca perdagangan terhadap kurs rupiah ?